有些朋友在准备购买保险时,经常会陷入选择困难症,保险到底要不要买终身呢?前思后想,竟然还是想不出一个所以然来,反而导致自己的投保计划被一拖再拖。

买了定期保险,怕保险期限一过,保障没了,到时万一再发生保险事故,脱保了该怎么办?

买终身保险吧,保费又要比定期保险贵,好像有点肉疼。

抱有这种心理的投保人,保险观察见过太多了,非常理解。

说句实话,面对选终身还是选定期的问题,最后一定需要你自己来决定!

我们说,买保险和淘宝购物不一样,别人买得好的不代表你也买得好。

保险没有绝对的好产品,没有说某一款产品可以包打天下、万无一失,切记要和自己的需求相符!

所以无论是看到推荐你买定期的,还是推荐你买终身的,都不能代表你的实际情况。

但是,保险观察可以从客观的角度给大家把终身和定期的问题讲明白,这样你就可以根据终身险和定期险的原理,来做出适合自己的投保选择了!

一、先得明白”定期”和”终身”的差别

先简单解释下,所谓”定期”保险,从字面上理解就是这个保险

只保障固定期限,你保1年、10年、30年,还是保到60岁、70岁,都属于定期保险的范畴。

定期保险并不一定是消费型保险,他也可以包含身故保障责任,甚至也可以是返还型。因此,不要将定期保险和消费型保险划等号。

终身保险更好理解了,如果你购买的保险

保障了自己的一生,那就是终身保险。

不过,人的寿命不尽相同,因此终身保险保障的具体时间对个体而言也就长短不一了。

不过在保险中,将

105岁作为终身保险的终点。

如果投保的是终身寿险,那么被保人活到了105岁而没有身故,保险公司也需要先赔付身故保险金了。

同样的,终身保险不代表一定就得是储蓄型、返还型,它同样也可以是消费型的保险。

因此,定期险和终身险只是说保障的时间不一样,并没有说定期险一定优于终身险,也没有说终身险就一定优于定期险。

二、用”买定投余”的思想理解定期和终身

乍看上去,终身保险,似乎要比定期保险要吸引人得多。毕竟是终身保障,省事省力,保障还长,谁都喜欢。

而定期保险一旦保险到期后,保障就消失了,万一再发生风险,岂不是没有保障了?

那么,定期保险是否就如此不堪呢?

要想理解定期保险的真正意义所在,需要熟悉下

“买定投余”这个概念。

保险观察曾经在《一贴破解投保定期险还是终身险的困惑》这篇文章中提到过这个概念,在明了”买定投余”的含义后,对于定期保险的理解尚不明白的朋友,可能会有拨云见日的感觉。

“买定”是什么意思呢?

其实,就是”购买定期险”的简称,当投保人开始承担家庭责任时,可以购买该保险,用来给未来的某个时间段提供财务保障。

注意,是某个时间段,并非终身哦。它的特点,就是保费较低,而保障偏高,相对于终身型保险产品,充分借助了保险杠杆。

值得一提的是,一年期保险,严格来说,也属于定期保险的范畴。只是,一年期保险,是以续保方式来维持保险保障。一旦投保人的健康情况有变,或者说保险公司的该款产品停售,很有可能导致投保人的保障中途断档。

因此,一年期的保险虽然也属于定期保险,但是和我说的定期保险还是有较大差距,不在本文的描述范围内。

“投余”又是什么意思呢?

顾名思义,”投余”就是将余下的保费用来投资的意思。如果拿终身保险和定期保险做比较,可以发现,

大多数定期保险的费率相对较低。

因此,投保人可以从手头”余”出部分资金用来投资,当达到一定的投资收益时,可以用来给定期保险期满后出现的保障缺口,提供充足的资金弹药,补上这部分的保障缺口。

可是,投保人购买定期保险,并”余”出部分资金,通过投资理财方式,鸡生蛋蛋生鸡,到底要达到多少收益率,才能覆盖定期保险到期后的保障风险缺口呢?这还真是一个让人挠头的问题。

在《一贴破解投保定期险还是终身险的困惑》这篇文章中,保险观察用了excel中的IRR函数来进行讲解,这个方法算得很准确,但不是每个人都可以理解,尤其是一些文科高材生,大喊我在欺负人。

这次,保险观察打算用另一种方式,再讲下”买定投余”的这个问题。

假设一位普通投保人刘女士,今年30周岁,现在正打算购买保险。

此时,两份保险产品摆在面前,刘女士举棋不定:

- 第一份保险产品,是一份保额为50万的定期重疾险,保障期限30年,附加12.5万的轻症,重疾和轻症各有1次理赔权利,30年缴费,每年缴纳的保费为1680元。

- 第二份保险产品,是一款终身消费型重疾险,重疾保额也为50万,附加12.5万轻症,重疾和轻症各有1次理赔权利,分30年缴费,每年缴纳的保费为5150元。

当然,保险产品没有完全一模一样的,这两款产品在病种的设置上也是会有差别的。

不过根据监管规定,25种最为高发的重疾病种一定是包含在保障范围内的,因此从真正的理赔概率来说,两者不会有大的差别。

保险观察为了做公平比较,所选的上述两款定期保险和终身保险,其产品保额、缴费期限均保持一致,而且选择的都是目前高性价比的消费型重疾险。

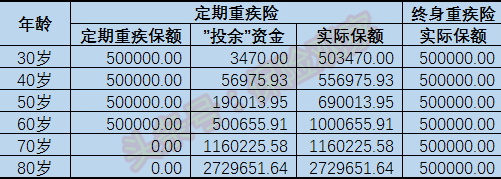

我们可以认为,两者仅仅因保障期限的差异,造成每年会有3470元的差额。

这种情况下,刘女士怎么选择最为合适呢?

通过计算我们发现,如果刘女士将每年节约的3470元保费作为专项资金用来自己投资,当年化利率达到8.85%时,可以在60周岁末超过50万元,覆盖定期重疾险到期后的保额。

如此一来,可以制作一张收益表,将不同年龄阶段的收益清楚比较。

通过上述表格,我们可以清晰看到,在30年的滚雪球效应下,待刘女士到了60岁时,这笔专项理财资金达到了50.06万元。

而且:

- 在60岁之前,刘女士拥有50万的保险保障+专项理财资金保障,即花了同样的钱得到了更高的保障。

- 在60岁之后,刘女士定期保险到期,专项理财资金在30年复利作用下,也弥补了保额缺口。

等于说,如果刘女士买的是定期保险,那么,她不仅获得了50万的保额,还通过自己理财,使得自己到60岁保险到期后,仍然拥有50万的保障,而且这笔钱还是自己的,不用等到出险了保险公司赔付,流动性更高。

为了将这个过程说明得更清楚写,我们来仔细看一下,它们在每个时间段的保额数据。

从上图分析:

- 如果刘女士买的是定期保险,那么,未来不管处于哪个年龄阶段,定期保险的保额,都要比终身保险高。而且,随着时间拉长,两者保额之差,越来越明显。

- 如果刘女士买的是定期保险,在该产品到期时,刘女士专项理财资金也已经超过了定期保险的保额。等于自己开了一家保险公司,并为自己承保,还省去了各种麻烦。到70岁时,理财金额已过百万。

- 相比之下,如果刘女士买的是终身保险,则保额始终是50万,几十年通货膨胀作用下,就显得有所不足了,而且要拿到保额必须罹患重疾才行。如果年纪大了相取出来养老,只能选择退保拿现金价值,必定少于保额。因此通过”买定投余” 流动性会更好。

这么看来,购买定期保险岂不是一箭双雕的好事?

But!

这里要转折了!

前面的所有结论都建立在一个基础假设之上:即每年的理财收益率都能做到8.85%!

你如何能保证在漫漫时间长河中,都能做到每年在这个年化收益率之上呢?

因为这个收益率已经远超市场无风险收益率之上了。

在中国,尚没有统一的无风险收益率的规定,一般是以短期国债收益率作为无风险收益率的评判标准。

去年的一年期国债收益率平均为3.327%。

如果要从30岁开始到60岁,每年都实现8.85%的年化收益,这并不是所有人都能够做到的事情!

只要任一年度没有实现预期收益就会导致60岁末无法完全覆盖保额缺口。

如果有任意年度出现投资亏损,更是会让整个专项理财计划陷入泥潭之中。

因此,”买定投余”只是提供给我们一种分析定期和终身保险的思路,并不能说明买定期险就一定优于终身险,还是需要具体情况具体分析的。

而且保险观察发现,当我们同时选择两款性价比都很高的定期险和终身险时,往往会发现购买定期险节约下来的保费用来投资,需要实现一个较高的收益率,才能覆盖定期险到期后的保额缺口。比如上述刘女士的这个例子。

当你有定期险和终身险想进行选择的话,可以用”买定投余”的思路计算一下。

如果计算出来要求达到的理财收益率在5%以下,是可以选择定期保险的。如果超过了5%,那么建议在这两款中还是选择终身险比较好,除非你是理财高手,对自己的投资非常有信心。

如果算下来需要达到7%以上的收益,那保险观察就建议不要考虑这款定期险了,因为对普通人而言难度太高了。

不要看某两年形势好,自己获得了较高的投资收益,可是要30年都保持下来,不是所有人都可以把控的。

而且就算自己理财颇有心得,要常年累月将专项资金维持在较高收益,可能会把你弄得身心俱疲。

买保险是为了转移风险,结果把自己搞得几十年累个半死,图啥呀?

当然,即使你选择了定期保险,节约的保费用来投资,你仍然需要注意重要的一点:

投资纪律性!

节约的保费需要作为专项资金不得动用,你需要克制住自己的消费欲望,始终不动用账户中的资金。千万不能看到别人买了LV和香奈儿名牌,自己也心痒痒,将钱取出来消费了,那样就前功尽弃了。

别小看了这一点,这可不容易做到。现在的年轻人,普遍都是月光族,喜欢提前消费。购买定期保险,拿剩余资金在银行滚动理财几十年,说起来容易,做起来难哦。

所以说,对于喜欢超前消费的年轻人,如果自己还缺乏理财方面的自控能力,那么建议还是选择终身险比较合适。

版权声明:本文内容由互联网用户自发贡献,该文观点仅代表作者本人。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如发现本站有涉嫌抄袭侵权/违法违规的内容, 请发送邮件至 3099389@qq.com 举报,一经查实,本站将立刻删除。