2022年7月1日起,《中华人民共和国印花税法》(以下简称印花税法)正式施行。

与《印花税暂行条例》相比,印花税法主要发生了10种变化,包括明确增值税不作为计算缴纳印花税依据、降低税率、明确减、免征印花税范围等内容。

具体政策如何解读?10种变化有哪些?带你快速掌握一下!

印花税该如何入账?

1.计提本月缴纳时(如果有减免的,直接按减免后实际金额计提)会计分录如下:

借:税金及附加

贷:应交税费-应交印花税

2.实际缴纳时,会计分录如下:

借:应交税费-应交印花税

贷:银行存款

注意:有些企业缴税金额小,也可以在直接缴纳时记账。

借:税金及附加

贷:银行存款

二、计算公式

按比例税率计算:应纳税额=计税金额×适用税率

按定额税率计算:应纳税额=凭证税率×单位税额

印花税该如何入账?

1.计提本月缴纳时(如果有减免的,直接按减免后实际金额计提)会计分录如下:

借:税金及附加

贷:应交税费-应交印花税

2.实际缴纳时,会计分录如下:

借:应交税费-应交印花税

贷:银行存款

注意:有些企业缴税金额小,也可以在直接缴纳时记账。

借:税金及附加

贷:银行存款

如何计缴印花税?

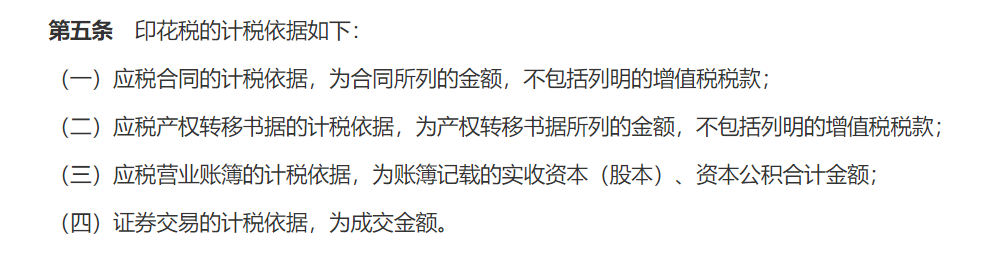

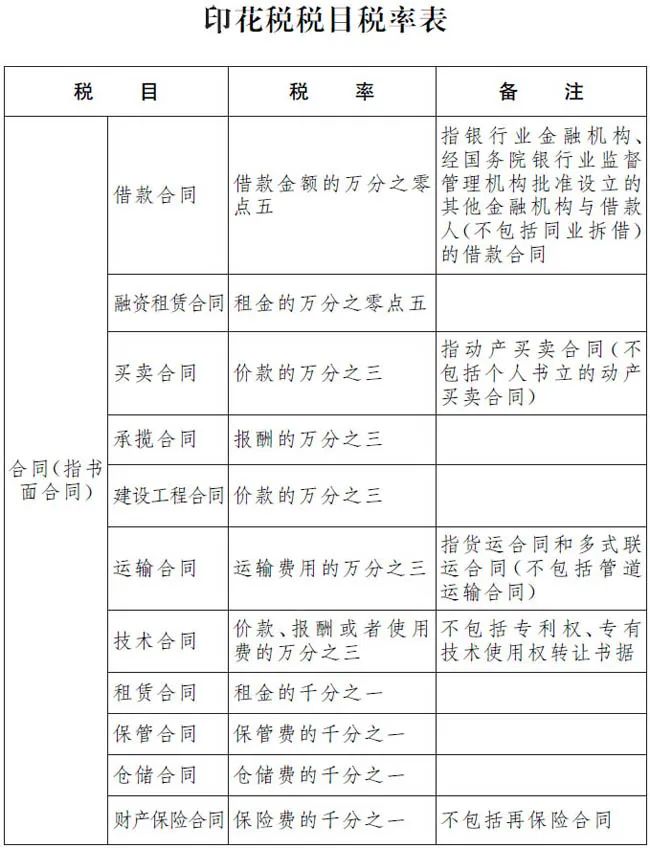

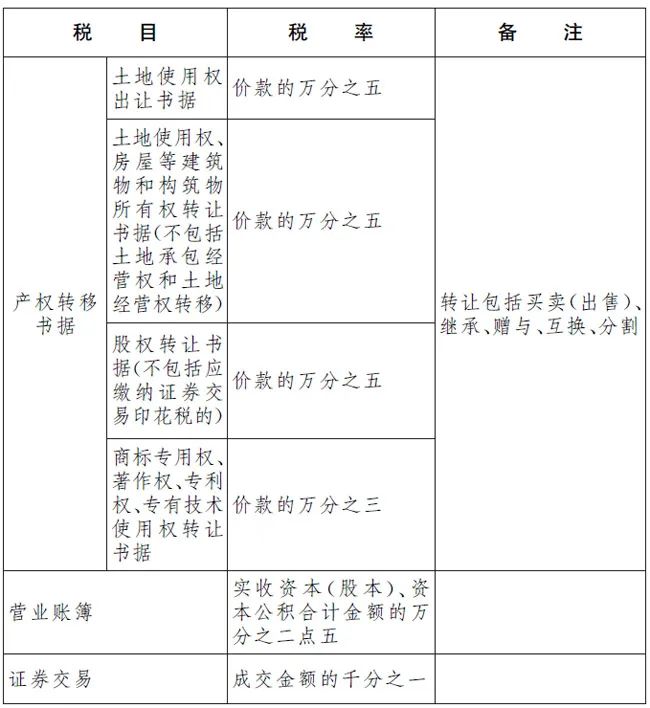

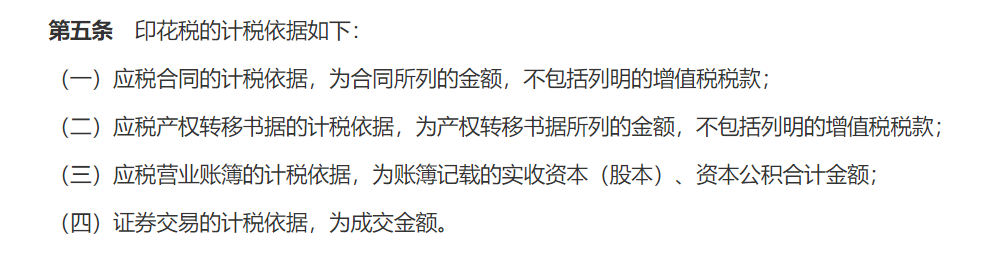

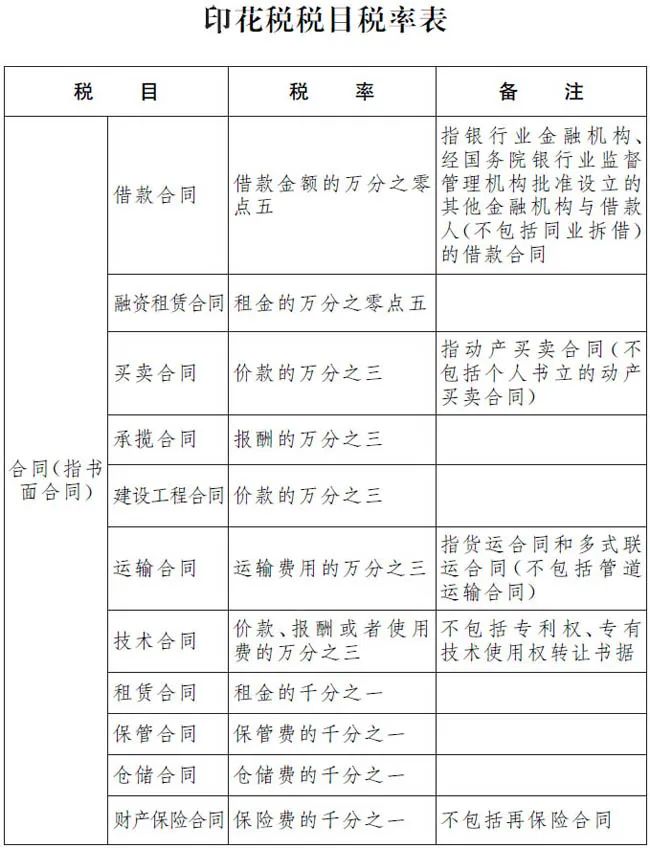

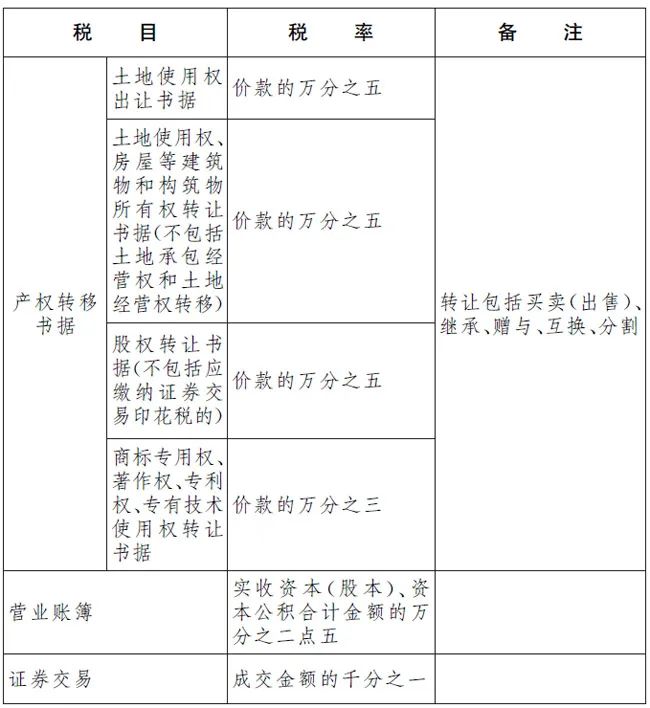

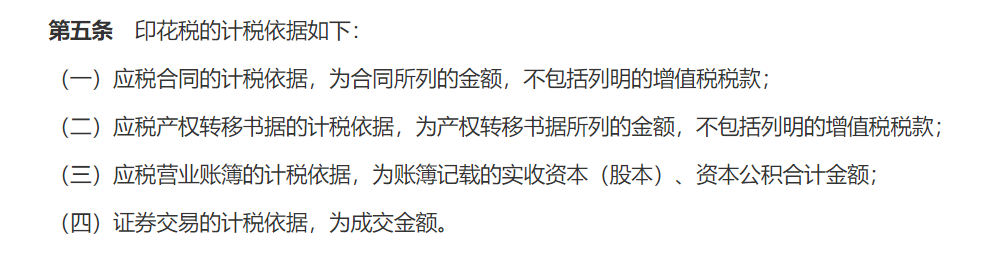

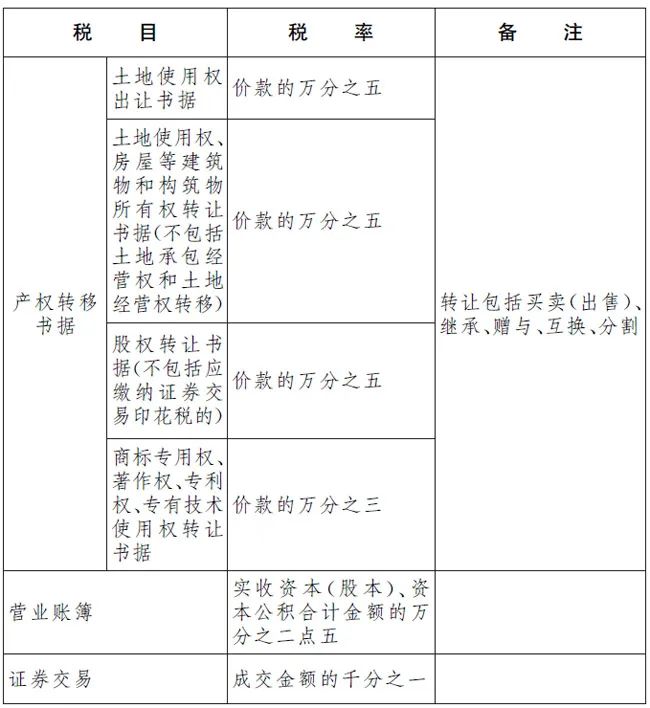

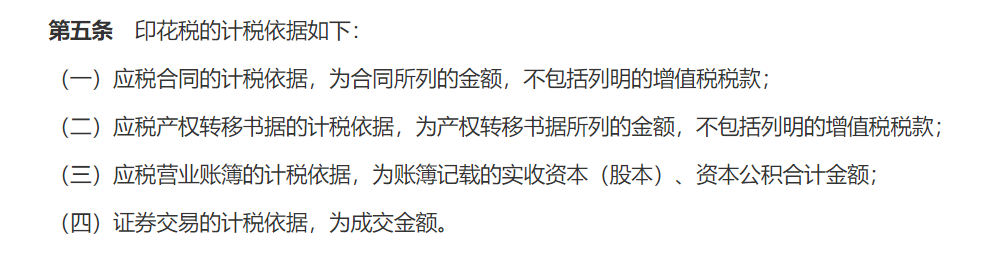

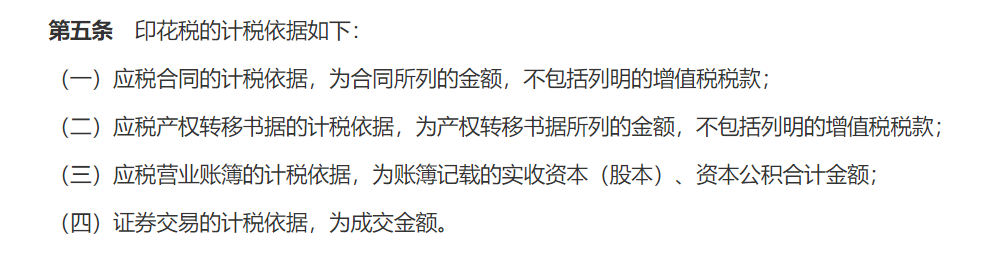

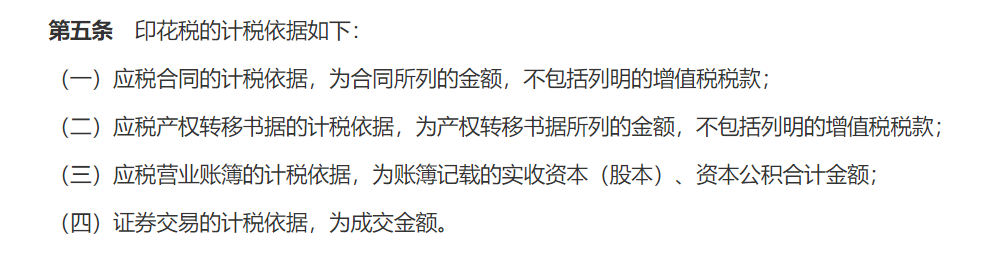

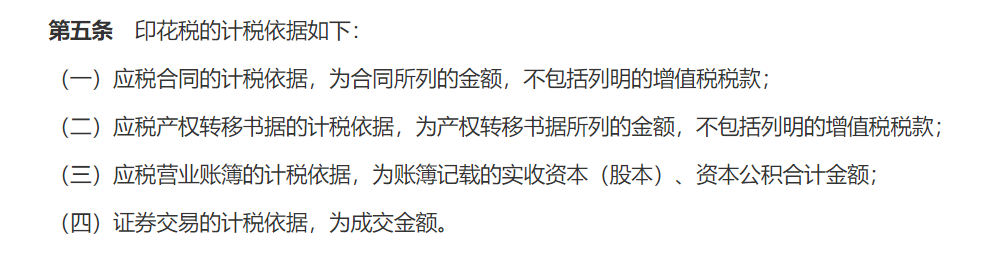

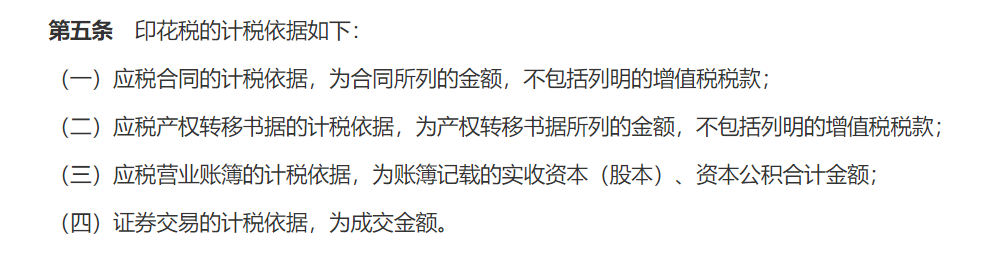

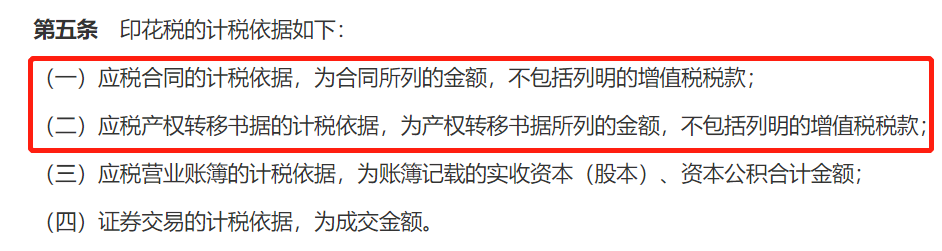

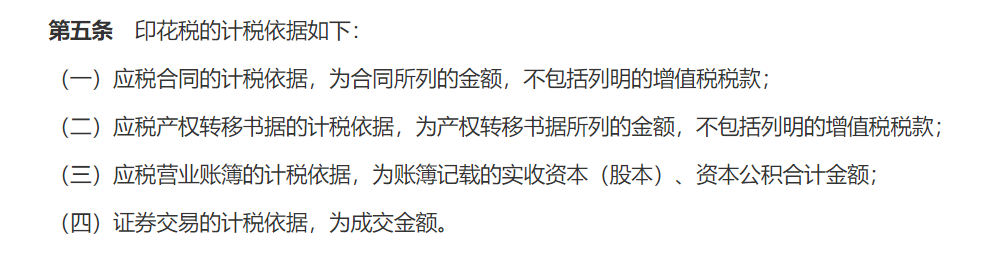

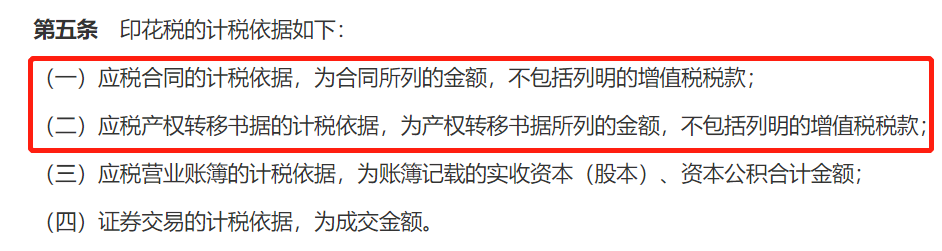

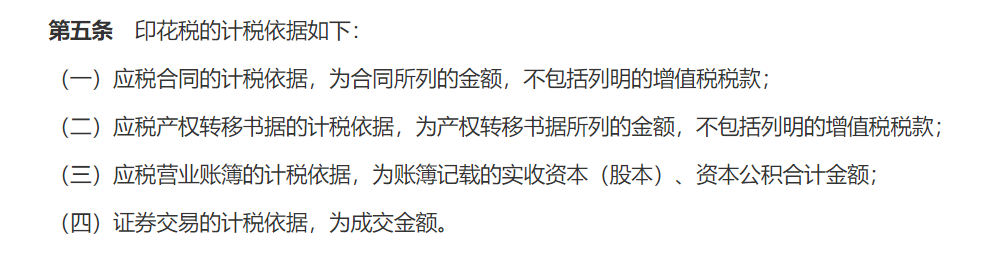

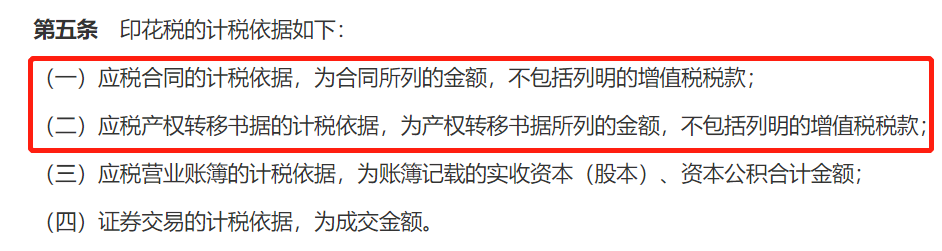

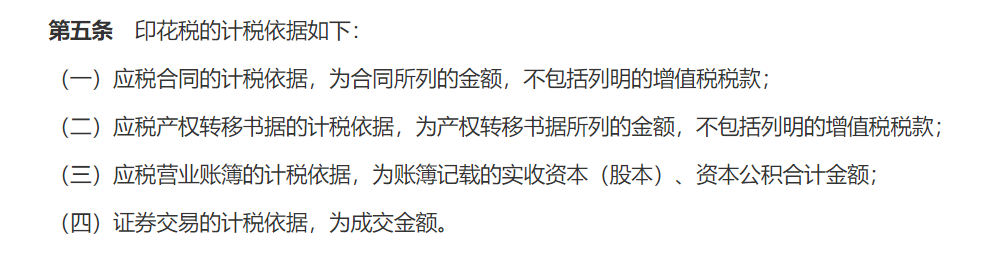

一、计税依据

二、计算公式

按比例税率计算:应纳税额=计税金额×适用税率

按定额税率计算:应纳税额=凭证税率×单位税额

印花税该如何入账?

1.计提本月缴纳时(如果有减免的,直接按减免后实际金额计提)会计分录如下:

借:税金及附加

贷:应交税费-应交印花税

2.实际缴纳时,会计分录如下:

借:应交税费-应交印花税

贷:银行存款

注意:有些企业缴税金额小,也可以在直接缴纳时记账。

借:税金及附加

贷:银行存款

注意这个实务细节!别缴错了税!

【政策规定】

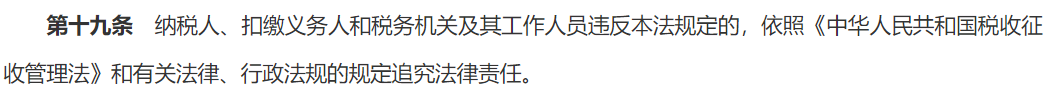

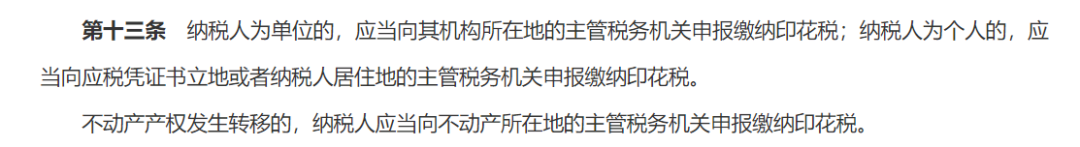

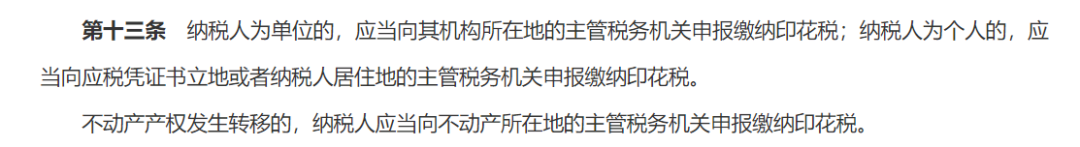

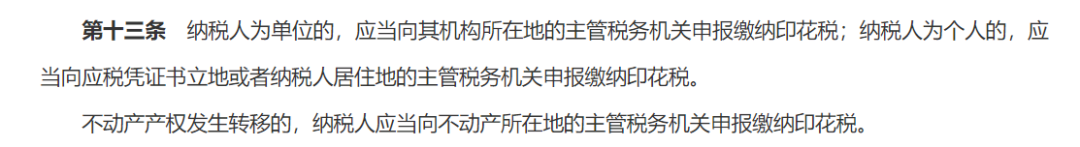

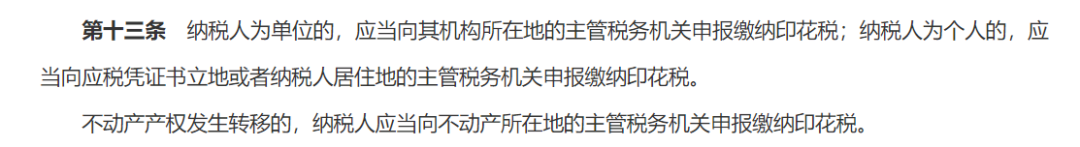

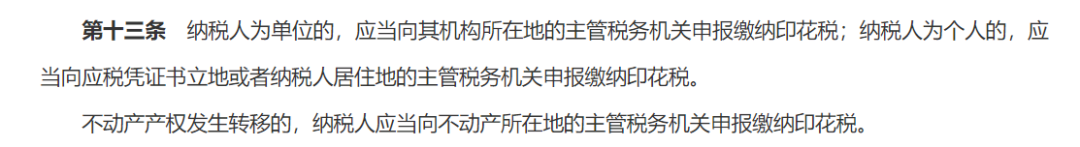

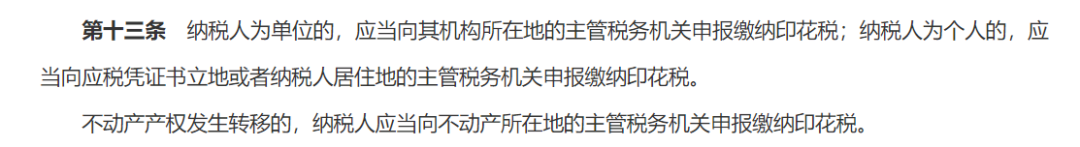

《中华人民共和国印花税法》(主席令第八十九号)(自2022年7月1日起施行)规定,第十三条 纳税人为单位的,应当向其机构所在地的主管税务机关申报缴纳印花税;纳税人为个人的,应当向应税凭证书立地或者纳税人居住地的主管税务机关申报缴纳印花税。

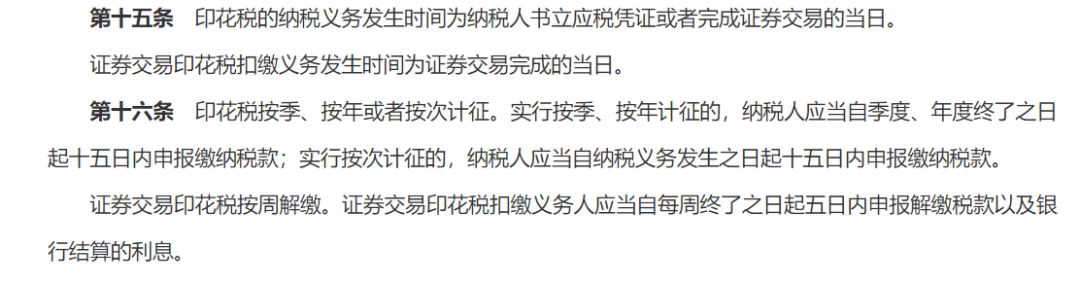

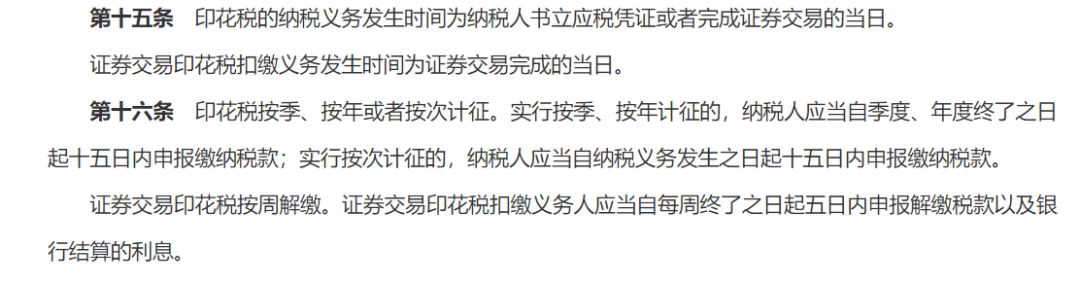

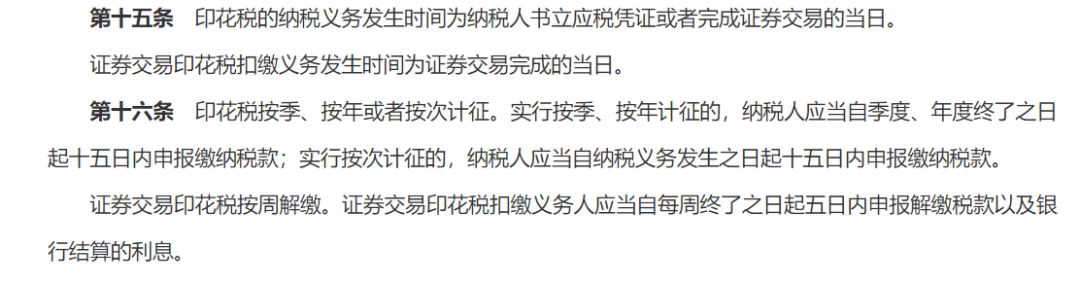

第十五条 印花税的纳税义务发生时间为纳税人书立应税凭证或者完成证券交易的当日。

证券交易印花税扣缴义务发生时间为证券交易完成的当日。

【建筑企业实务】

1.异地项目的合同(项目部签订的合同,项目部是印花税的纳税人)

(1)项目部在项目所在地办理了税务登记:在项目所在地(项目部主管税务机关)申报缴纳印花税。

(2)项目部在项目所在地未办理税务登记:回总公司机构所在地的主管税务机关申报缴纳印花税。

【备注】

项目部虽不具有独立的法人地位,但是只要有相关的授权可以签订合同(或者签订合同的相对方有理由相信项目部有代理权的,也是有效的合同),实践中以项目部名义对外签订合同的情况非常普遍。

2.异地项目的合同(总公司签订的合同,比如总承包合同):回总公司机构所在地的主管税务机关申报缴纳印花税。

3.2022年7月1日起施行

按照印花税纳税义务发生时间 “纳税人书立应税凭证或者完成证券交易的当日” 的规定,通俗的说,就是以合同的签署日期为准,即合同的签署日期2022年7月1日及以后。

如何计缴印花税?

一、计税依据

二、计算公式

按比例税率计算:应纳税额=计税金额×适用税率

按定额税率计算:应纳税额=凭证税率×单位税额

印花税该如何入账?

1.计提本月缴纳时(如果有减免的,直接按减免后实际金额计提)会计分录如下:

借:税金及附加

贷:应交税费-应交印花税

2.实际缴纳时,会计分录如下:

借:应交税费-应交印花税

贷:银行存款

注意:有些企业缴税金额小,也可以在直接缴纳时记账。

借:税金及附加

贷:银行存款

注意这个实务细节!别缴错了税!

【政策规定】

《中华人民共和国印花税法》(主席令第八十九号)(自2022年7月1日起施行)规定,第十三条 纳税人为单位的,应当向其机构所在地的主管税务机关申报缴纳印花税;纳税人为个人的,应当向应税凭证书立地或者纳税人居住地的主管税务机关申报缴纳印花税。

第十五条 印花税的纳税义务发生时间为纳税人书立应税凭证或者完成证券交易的当日。

证券交易印花税扣缴义务发生时间为证券交易完成的当日。

【建筑企业实务】

1.异地项目的合同(项目部签订的合同,项目部是印花税的纳税人)

(1)项目部在项目所在地办理了税务登记:在项目所在地(项目部主管税务机关)申报缴纳印花税。

(2)项目部在项目所在地未办理税务登记:回总公司机构所在地的主管税务机关申报缴纳印花税。

【备注】

项目部虽不具有独立的法人地位,但是只要有相关的授权可以签订合同(或者签订合同的相对方有理由相信项目部有代理权的,也是有效的合同),实践中以项目部名义对外签订合同的情况非常普遍。

2.异地项目的合同(总公司签订的合同,比如总承包合同):回总公司机构所在地的主管税务机关申报缴纳印花税。

3.2022年7月1日起施行

按照印花税纳税义务发生时间 “纳税人书立应税凭证或者完成证券交易的当日” 的规定,通俗的说,就是以合同的签署日期为准,即合同的签署日期2022年7月1日及以后。

如何计缴印花税?

一、计税依据

二、计算公式

按比例税率计算:应纳税额=计税金额×适用税率

按定额税率计算:应纳税额=凭证税率×单位税额

印花税该如何入账?

1.计提本月缴纳时(如果有减免的,直接按减免后实际金额计提)会计分录如下:

借:税金及附加

贷:应交税费-应交印花税

2.实际缴纳时,会计分录如下:

借:应交税费-应交印花税

贷:银行存款

注意:有些企业缴税金额小,也可以在直接缴纳时记账。

借:税金及附加

贷:银行存款

注意这个实务细节!别缴错了税!

【政策规定】

《中华人民共和国印花税法》(主席令第八十九号)(自2022年7月1日起施行)规定,第十三条 纳税人为单位的,应当向其机构所在地的主管税务机关申报缴纳印花税;纳税人为个人的,应当向应税凭证书立地或者纳税人居住地的主管税务机关申报缴纳印花税。

第十五条 印花税的纳税义务发生时间为纳税人书立应税凭证或者完成证券交易的当日。

证券交易印花税扣缴义务发生时间为证券交易完成的当日。

【建筑企业实务】

1.异地项目的合同(项目部签订的合同,项目部是印花税的纳税人)

(1)项目部在项目所在地办理了税务登记:在项目所在地(项目部主管税务机关)申报缴纳印花税。

(2)项目部在项目所在地未办理税务登记:回总公司机构所在地的主管税务机关申报缴纳印花税。

【备注】

项目部虽不具有独立的法人地位,但是只要有相关的授权可以签订合同(或者签订合同的相对方有理由相信项目部有代理权的,也是有效的合同),实践中以项目部名义对外签订合同的情况非常普遍。

2.异地项目的合同(总公司签订的合同,比如总承包合同):回总公司机构所在地的主管税务机关申报缴纳印花税。

3.2022年7月1日起施行

按照印花税纳税义务发生时间 “纳税人书立应税凭证或者完成证券交易的当日” 的规定,通俗的说,就是以合同的签署日期为准,即合同的签署日期2022年7月1日及以后。

如何计缴印花税?

一、计税依据

二、计算公式

按比例税率计算:应纳税额=计税金额×适用税率

按定额税率计算:应纳税额=凭证税率×单位税额

印花税该如何入账?

1.计提本月缴纳时(如果有减免的,直接按减免后实际金额计提)会计分录如下:

借:税金及附加

贷:应交税费-应交印花税

2.实际缴纳时,会计分录如下:

借:应交税费-应交印花税

贷:银行存款

注意:有些企业缴税金额小,也可以在直接缴纳时记账。

借:税金及附加

贷:银行存款

八 证券交易印花税被纳入法律规范

证券交易印花税被纳入征收范围,可消除开征证券交易税的担心。

九 规定了同一应税凭证多方所持计税金额

同一应税凭证有两方以上当事人书立的,按照各自涉及的金额分别计算应纳税额。原规定为“由各方就所执的一份各自全额贴花。”

十

明确减、免征印花税的范围

国务院对居民住房需求保障、企业改制重组、支持小型微型企业发展等情形可以规定减征或者免征印花税,报全国人民代表大会常务委员会备案。

以下8种凭证,免征印花税:

应税凭证的副本或者抄本;

依照法律规定应当予以免税的外国驻华使馆、领事馆和国际组织驻华代表机构为获得馆舍书立的应税凭证;

中国人民解放军、中国人民武装警察部队书立的应税凭证;

农民、家庭农场、农民专业合作社、农村集体经济组织、村民委员会购买农业生产资料或者销售农产品书立的买卖合同和农业保险合同;

无息或者贴息借款合同、国际金融组织向中国提供优惠贷款书立的借款合同;

财产所有权人将财产赠与政府、学校、社会福利机构、慈善组织书立的产权转移书据;

非营利性医疗卫生机构采购药品或者卫生材料书立的买卖合同;

个人与电子商务经营者订立的电子订单。

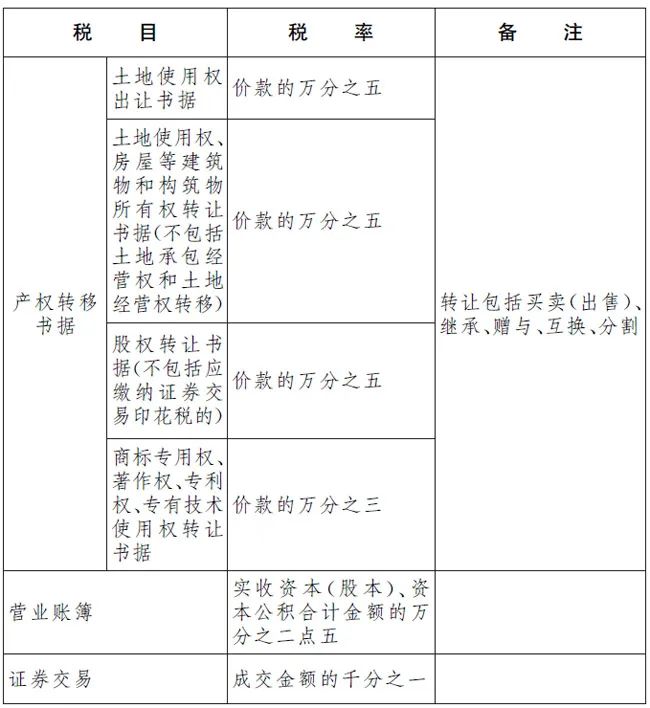

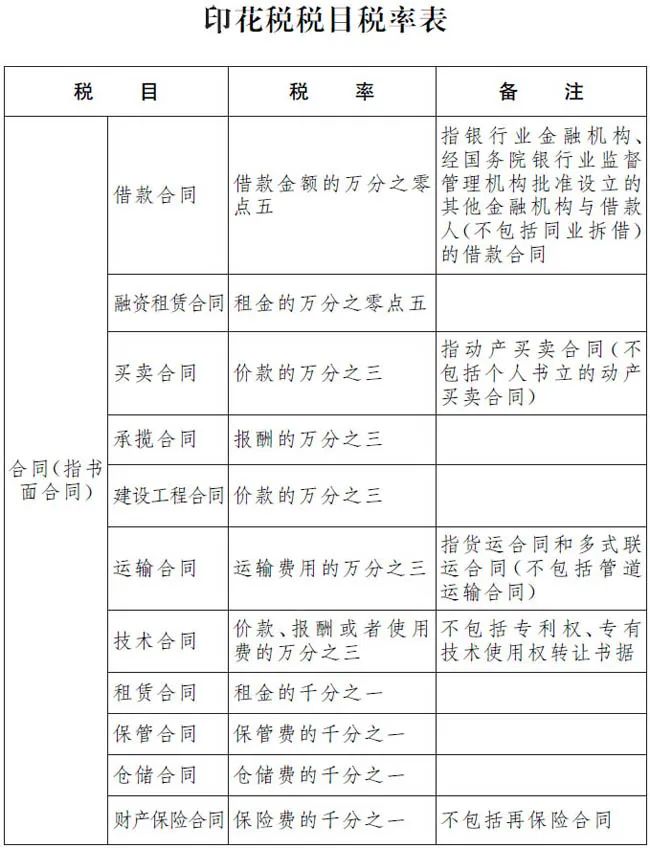

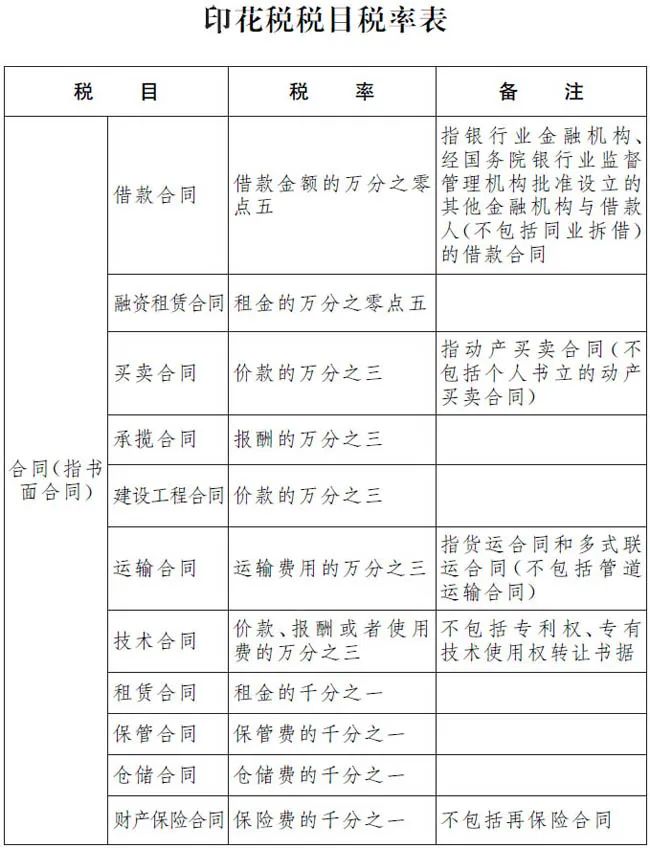

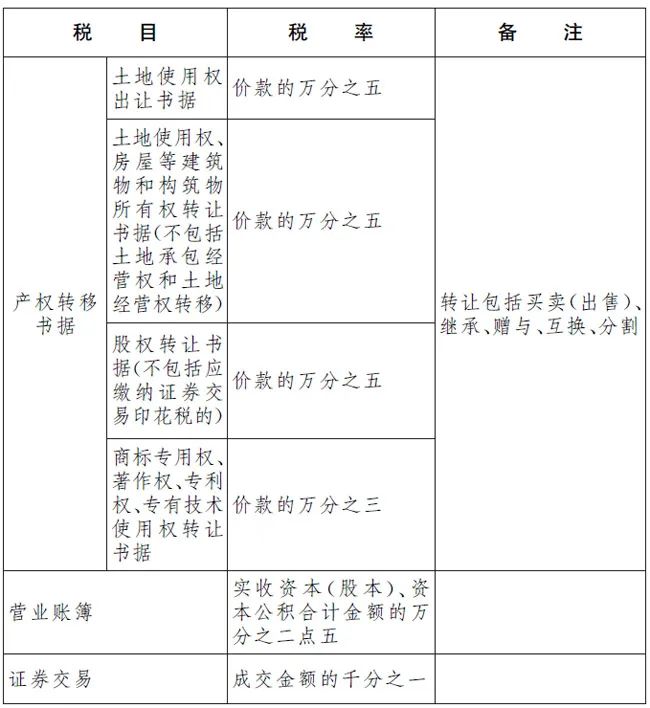

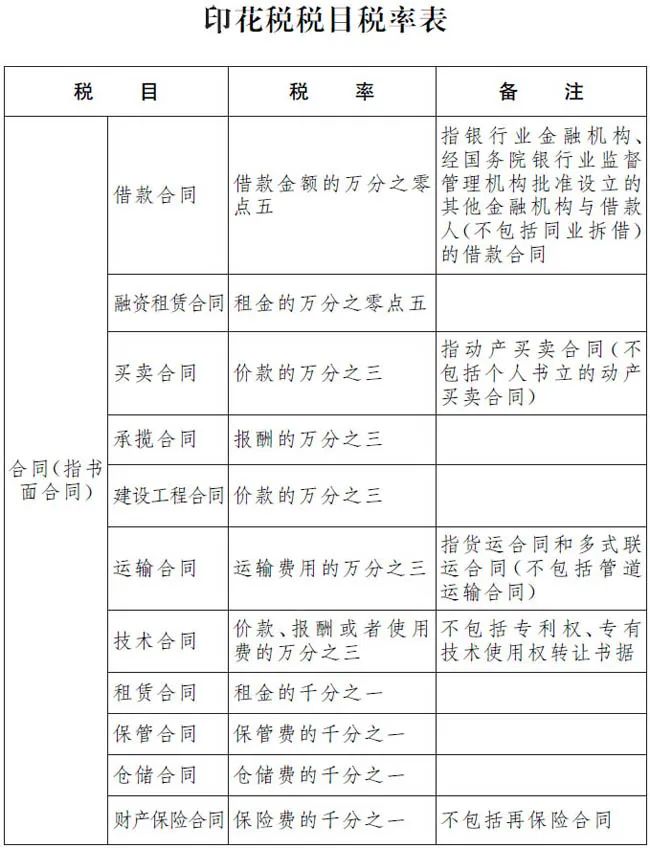

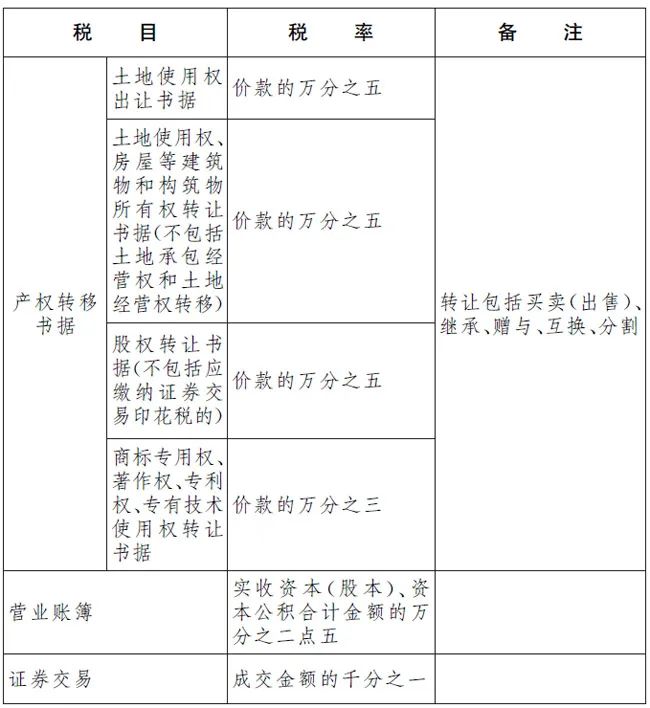

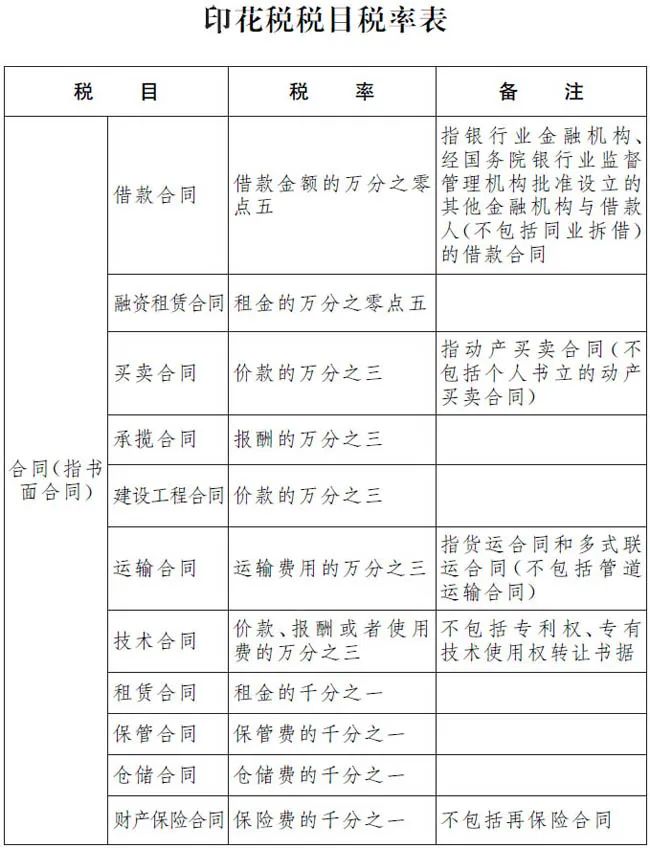

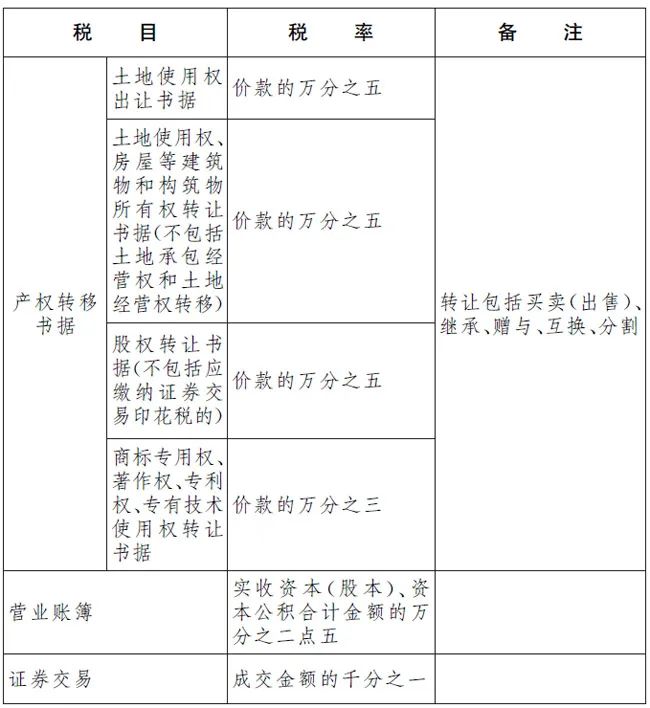

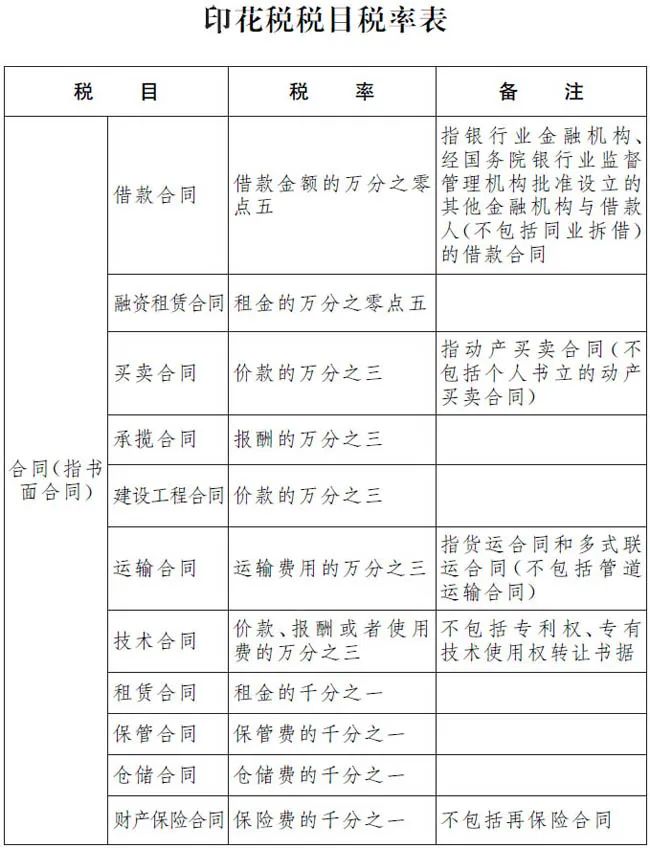

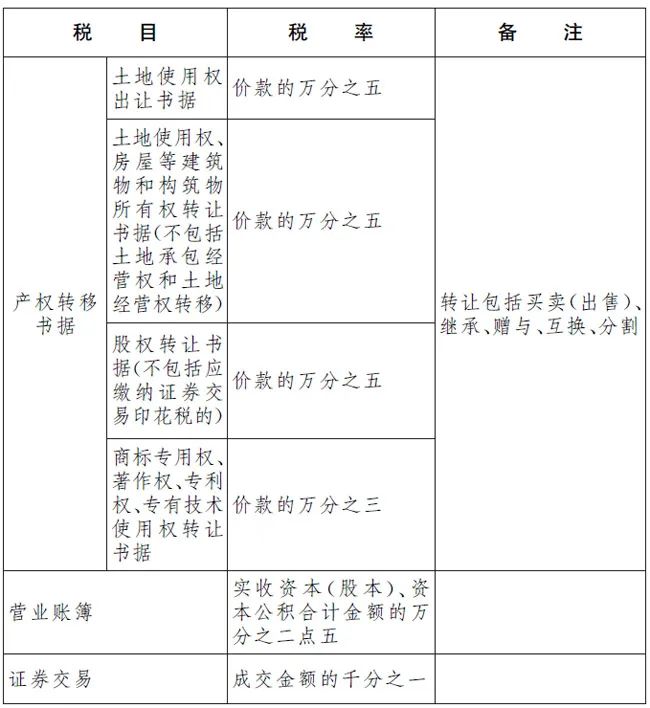

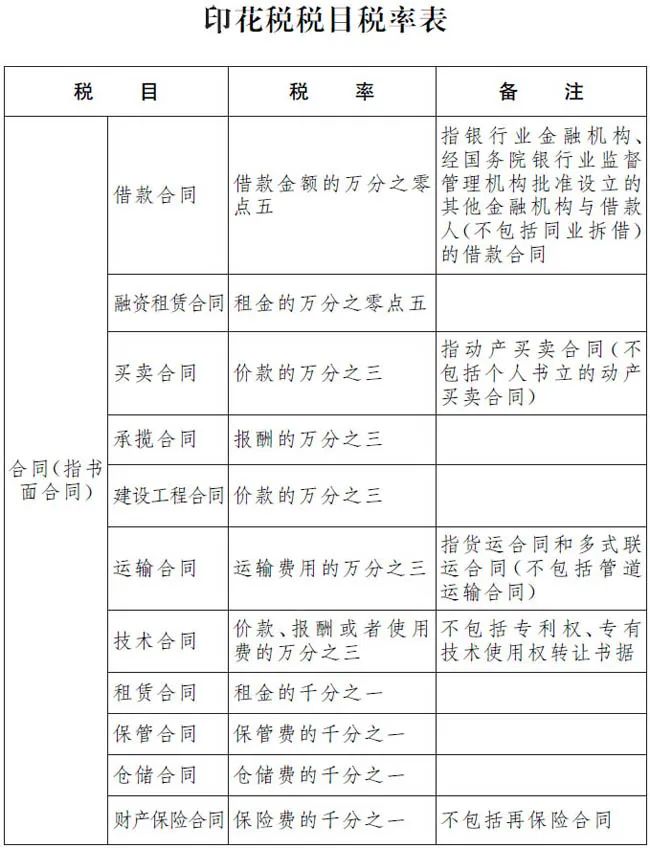

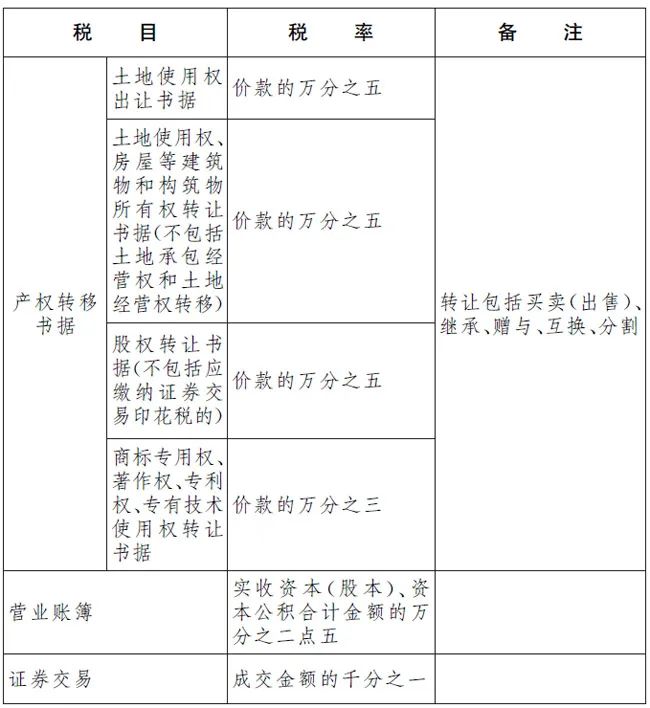

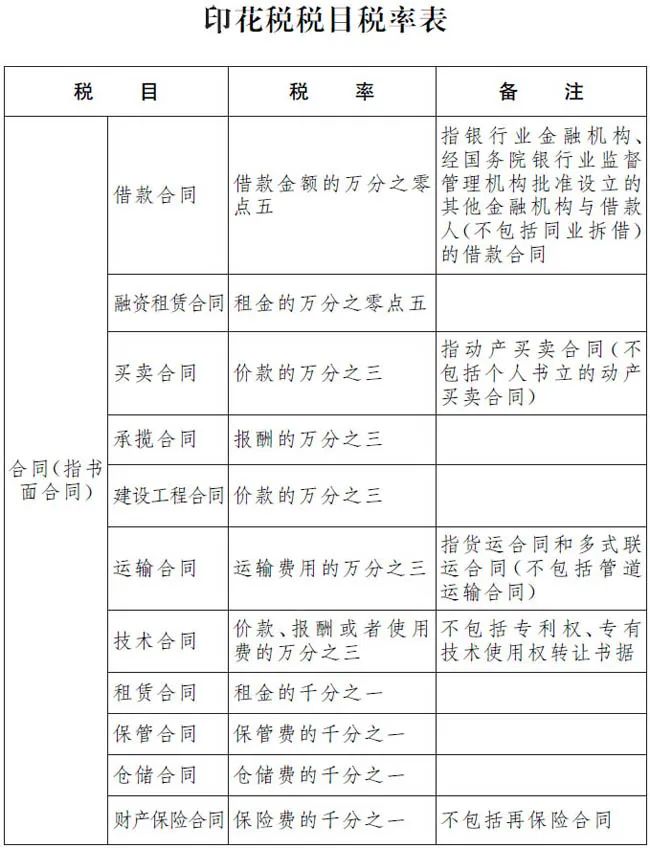

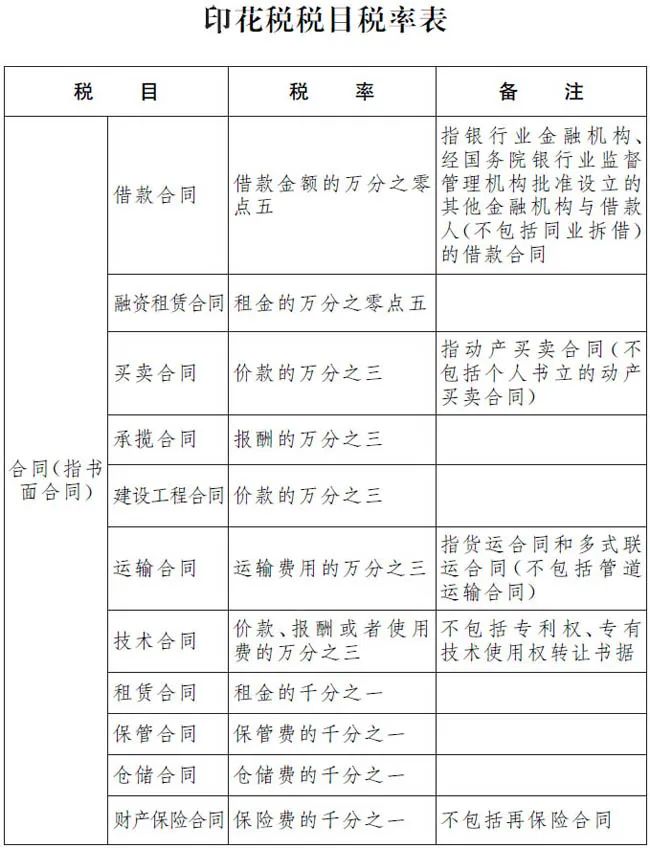

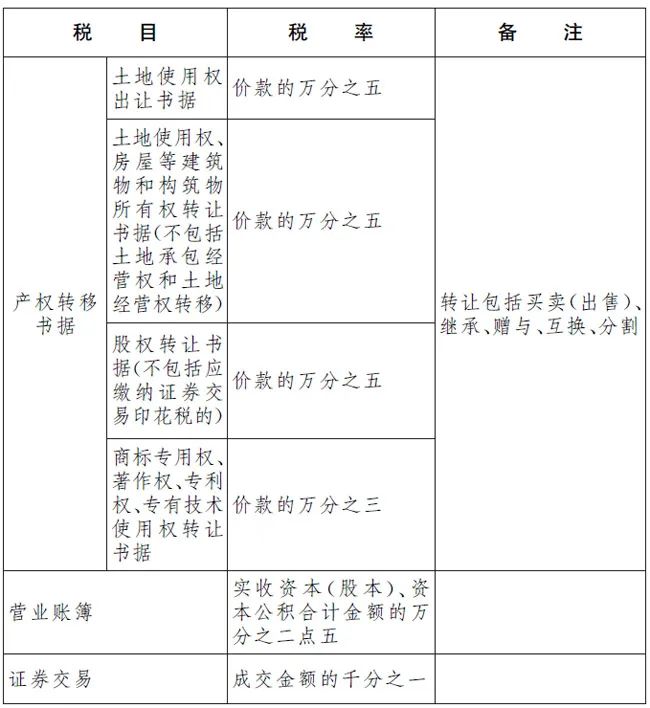

附:印花税税目税率表

注意这个实务细节!别缴错了税!

【政策规定】

《中华人民共和国印花税法》(主席令第八十九号)(自2022年7月1日起施行)规定,第十三条 纳税人为单位的,应当向其机构所在地的主管税务机关申报缴纳印花税;纳税人为个人的,应当向应税凭证书立地或者纳税人居住地的主管税务机关申报缴纳印花税。

第十五条 印花税的纳税义务发生时间为纳税人书立应税凭证或者完成证券交易的当日。

证券交易印花税扣缴义务发生时间为证券交易完成的当日。

【建筑企业实务】

1.异地项目的合同(项目部签订的合同,项目部是印花税的纳税人)

(1)项目部在项目所在地办理了税务登记:在项目所在地(项目部主管税务机关)申报缴纳印花税。

(2)项目部在项目所在地未办理税务登记:回总公司机构所在地的主管税务机关申报缴纳印花税。

【备注】

项目部虽不具有独立的法人地位,但是只要有相关的授权可以签订合同(或者签订合同的相对方有理由相信项目部有代理权的,也是有效的合同),实践中以项目部名义对外签订合同的情况非常普遍。

2.异地项目的合同(总公司签订的合同,比如总承包合同):回总公司机构所在地的主管税务机关申报缴纳印花税。

3.2022年7月1日起施行

按照印花税纳税义务发生时间 “纳税人书立应税凭证或者完成证券交易的当日” 的规定,通俗的说,就是以合同的签署日期为准,即合同的签署日期2022年7月1日及以后。

如何计缴印花税?

一、计税依据

二、计算公式

按比例税率计算:应纳税额=计税金额×适用税率

按定额税率计算:应纳税额=凭证税率×单位税额

印花税该如何入账?

1.计提本月缴纳时(如果有减免的,直接按减免后实际金额计提)会计分录如下:

借:税金及附加

贷:应交税费-应交印花税

2.实际缴纳时,会计分录如下:

借:应交税费-应交印花税

贷:银行存款

注意:有些企业缴税金额小,也可以在直接缴纳时记账。

借:税金及附加

贷:银行存款

印花税法取消该规定:

八 证券交易印花税被纳入法律规范

证券交易印花税被纳入征收范围,可消除开征证券交易税的担心。

九 规定了同一应税凭证多方所持计税金额

同一应税凭证有两方以上当事人书立的,按照各自涉及的金额分别计算应纳税额。原规定为“由各方就所执的一份各自全额贴花。”

十

明确减、免征印花税的范围

国务院对居民住房需求保障、企业改制重组、支持小型微型企业发展等情形可以规定减征或者免征印花税,报全国人民代表大会常务委员会备案。

以下8种凭证,免征印花税:

应税凭证的副本或者抄本;

依照法律规定应当予以免税的外国驻华使馆、领事馆和国际组织驻华代表机构为获得馆舍书立的应税凭证;

中国人民解放军、中国人民武装警察部队书立的应税凭证;

农民、家庭农场、农民专业合作社、农村集体经济组织、村民委员会购买农业生产资料或者销售农产品书立的买卖合同和农业保险合同;

无息或者贴息借款合同、国际金融组织向中国提供优惠贷款书立的借款合同;

财产所有权人将财产赠与政府、学校、社会福利机构、慈善组织书立的产权转移书据;

非营利性医疗卫生机构采购药品或者卫生材料书立的买卖合同;

个人与电子商务经营者订立的电子订单。

附:印花税税目税率表

注意这个实务细节!别缴错了税!

【政策规定】

《中华人民共和国印花税法》(主席令第八十九号)(自2022年7月1日起施行)规定,第十三条 纳税人为单位的,应当向其机构所在地的主管税务机关申报缴纳印花税;纳税人为个人的,应当向应税凭证书立地或者纳税人居住地的主管税务机关申报缴纳印花税。

第十五条 印花税的纳税义务发生时间为纳税人书立应税凭证或者完成证券交易的当日。

证券交易印花税扣缴义务发生时间为证券交易完成的当日。

【建筑企业实务】

1.异地项目的合同(项目部签订的合同,项目部是印花税的纳税人)

(1)项目部在项目所在地办理了税务登记:在项目所在地(项目部主管税务机关)申报缴纳印花税。

(2)项目部在项目所在地未办理税务登记:回总公司机构所在地的主管税务机关申报缴纳印花税。

【备注】

项目部虽不具有独立的法人地位,但是只要有相关的授权可以签订合同(或者签订合同的相对方有理由相信项目部有代理权的,也是有效的合同),实践中以项目部名义对外签订合同的情况非常普遍。

2.异地项目的合同(总公司签订的合同,比如总承包合同):回总公司机构所在地的主管税务机关申报缴纳印花税。

3.2022年7月1日起施行

按照印花税纳税义务发生时间 “纳税人书立应税凭证或者完成证券交易的当日” 的规定,通俗的说,就是以合同的签署日期为准,即合同的签署日期2022年7月1日及以后。

如何计缴印花税?

一、计税依据

二、计算公式

按比例税率计算:应纳税额=计税金额×适用税率

按定额税率计算:应纳税额=凭证税率×单位税额

印花税该如何入账?

1.计提本月缴纳时(如果有减免的,直接按减免后实际金额计提)会计分录如下:

借:税金及附加

贷:应交税费-应交印花税

2.实际缴纳时,会计分录如下:

借:应交税费-应交印花税

贷:银行存款

注意:有些企业缴税金额小,也可以在直接缴纳时记账。

借:税金及附加

贷:银行存款

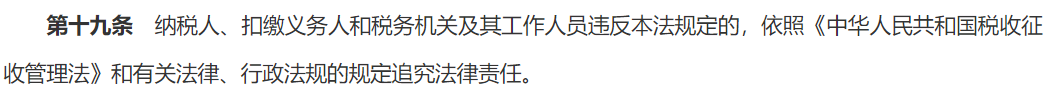

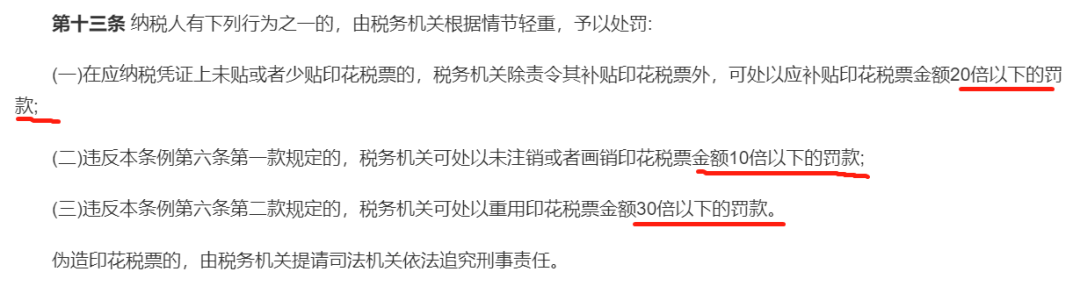

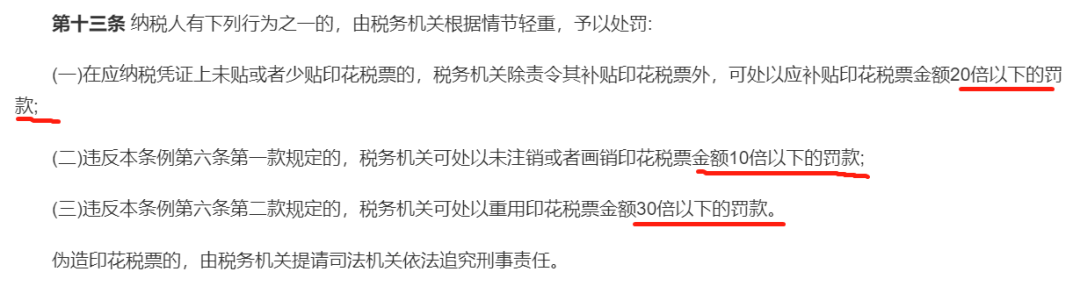

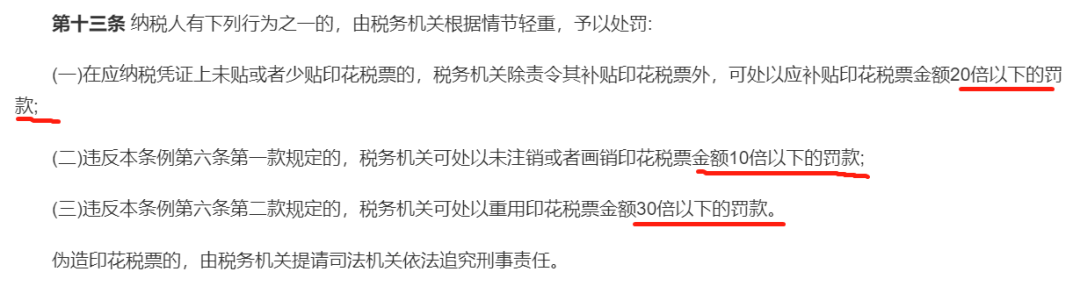

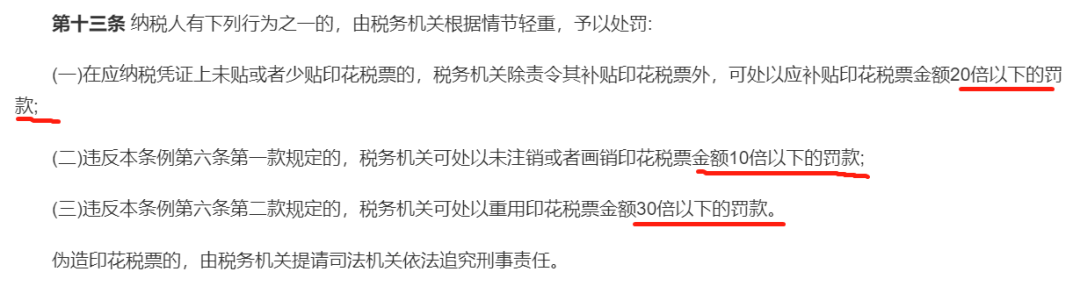

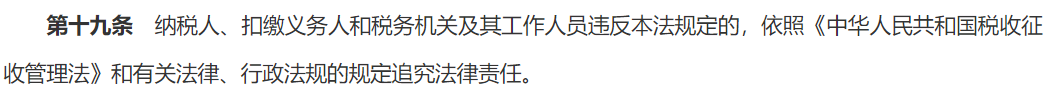

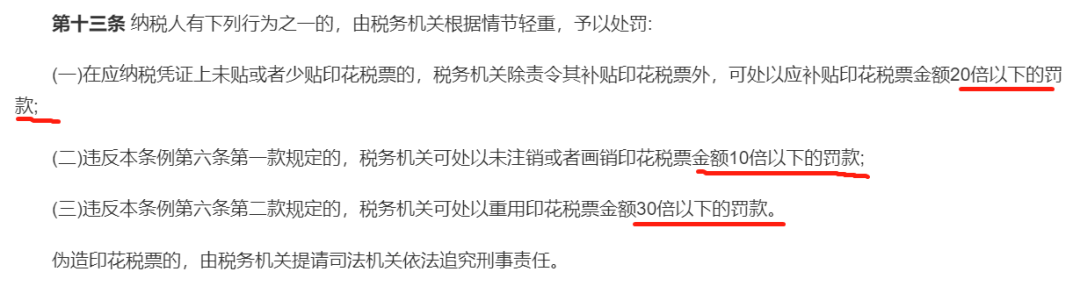

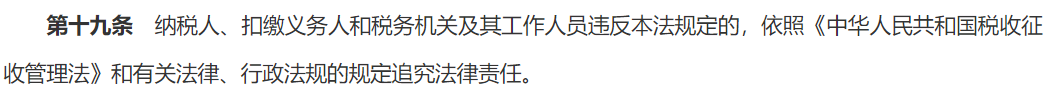

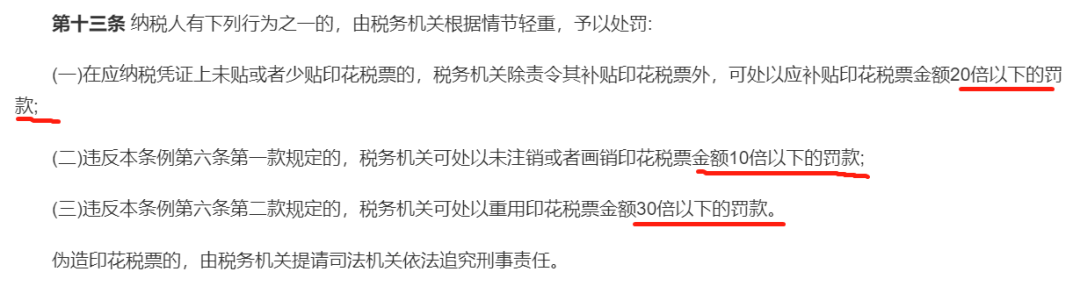

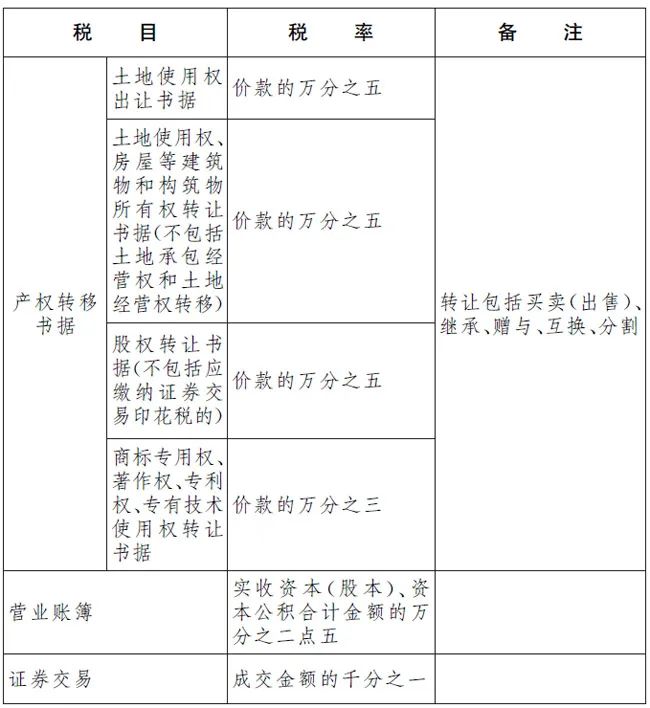

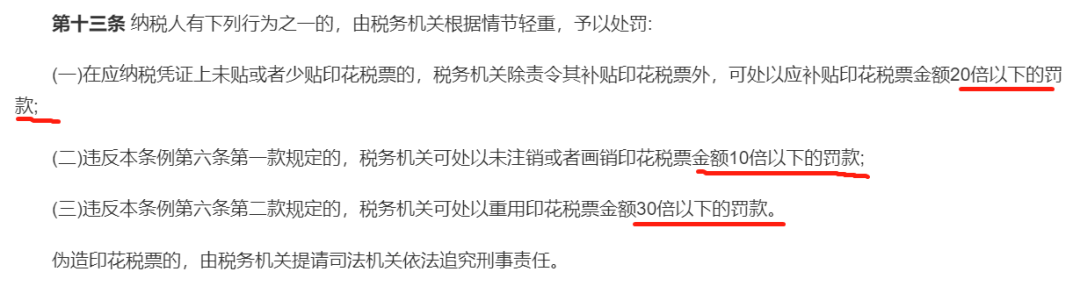

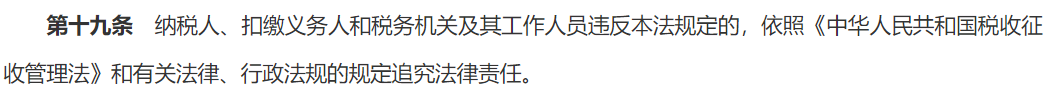

七 取消了轻税重罚的做法,统一按征管法执行

《印花税暂行条例》有个传统就是轻税重罚:

印花税法取消该规定:

八 证券交易印花税被纳入法律规范

证券交易印花税被纳入征收范围,可消除开征证券交易税的担心。

九 规定了同一应税凭证多方所持计税金额

同一应税凭证有两方以上当事人书立的,按照各自涉及的金额分别计算应纳税额。原规定为“由各方就所执的一份各自全额贴花。”

十

明确减、免征印花税的范围

国务院对居民住房需求保障、企业改制重组、支持小型微型企业发展等情形可以规定减征或者免征印花税,报全国人民代表大会常务委员会备案。

以下8种凭证,免征印花税:

应税凭证的副本或者抄本;

依照法律规定应当予以免税的外国驻华使馆、领事馆和国际组织驻华代表机构为获得馆舍书立的应税凭证;

中国人民解放军、中国人民武装警察部队书立的应税凭证;

农民、家庭农场、农民专业合作社、农村集体经济组织、村民委员会购买农业生产资料或者销售农产品书立的买卖合同和农业保险合同;

无息或者贴息借款合同、国际金融组织向中国提供优惠贷款书立的借款合同;

财产所有权人将财产赠与政府、学校、社会福利机构、慈善组织书立的产权转移书据;

非营利性医疗卫生机构采购药品或者卫生材料书立的买卖合同;

个人与电子商务经营者订立的电子订单。

附:印花税税目税率表

注意这个实务细节!别缴错了税!

【政策规定】

《中华人民共和国印花税法》(主席令第八十九号)(自2022年7月1日起施行)规定,第十三条 纳税人为单位的,应当向其机构所在地的主管税务机关申报缴纳印花税;纳税人为个人的,应当向应税凭证书立地或者纳税人居住地的主管税务机关申报缴纳印花税。

第十五条 印花税的纳税义务发生时间为纳税人书立应税凭证或者完成证券交易的当日。

证券交易印花税扣缴义务发生时间为证券交易完成的当日。

【建筑企业实务】

1.异地项目的合同(项目部签订的合同,项目部是印花税的纳税人)

(1)项目部在项目所在地办理了税务登记:在项目所在地(项目部主管税务机关)申报缴纳印花税。

(2)项目部在项目所在地未办理税务登记:回总公司机构所在地的主管税务机关申报缴纳印花税。

【备注】

项目部虽不具有独立的法人地位,但是只要有相关的授权可以签订合同(或者签订合同的相对方有理由相信项目部有代理权的,也是有效的合同),实践中以项目部名义对外签订合同的情况非常普遍。

2.异地项目的合同(总公司签订的合同,比如总承包合同):回总公司机构所在地的主管税务机关申报缴纳印花税。

3.2022年7月1日起施行

按照印花税纳税义务发生时间 “纳税人书立应税凭证或者完成证券交易的当日” 的规定,通俗的说,就是以合同的签署日期为准,即合同的签署日期2022年7月1日及以后。

如何计缴印花税?

一、计税依据

二、计算公式

按比例税率计算:应纳税额=计税金额×适用税率

按定额税率计算:应纳税额=凭证税率×单位税额

印花税该如何入账?

1.计提本月缴纳时(如果有减免的,直接按减免后实际金额计提)会计分录如下:

借:税金及附加

贷:应交税费-应交印花税

2.实际缴纳时,会计分录如下:

借:应交税费-应交印花税

贷:银行存款

注意:有些企业缴税金额小,也可以在直接缴纳时记账。

借:税金及附加

贷:银行存款

七 取消了轻税重罚的做法,统一按征管法执行

《印花税暂行条例》有个传统就是轻税重罚:

印花税法取消该规定:

八 证券交易印花税被纳入法律规范

证券交易印花税被纳入征收范围,可消除开征证券交易税的担心。

九 规定了同一应税凭证多方所持计税金额

同一应税凭证有两方以上当事人书立的,按照各自涉及的金额分别计算应纳税额。原规定为“由各方就所执的一份各自全额贴花。”

十

明确减、免征印花税的范围

国务院对居民住房需求保障、企业改制重组、支持小型微型企业发展等情形可以规定减征或者免征印花税,报全国人民代表大会常务委员会备案。

以下8种凭证,免征印花税:

应税凭证的副本或者抄本;

依照法律规定应当予以免税的外国驻华使馆、领事馆和国际组织驻华代表机构为获得馆舍书立的应税凭证;

中国人民解放军、中国人民武装警察部队书立的应税凭证;

农民、家庭农场、农民专业合作社、农村集体经济组织、村民委员会购买农业生产资料或者销售农产品书立的买卖合同和农业保险合同;

无息或者贴息借款合同、国际金融组织向中国提供优惠贷款书立的借款合同;

财产所有权人将财产赠与政府、学校、社会福利机构、慈善组织书立的产权转移书据;

非营利性医疗卫生机构采购药品或者卫生材料书立的买卖合同;

个人与电子商务经营者订立的电子订单。

附:印花税税目税率表

注意这个实务细节!别缴错了税!

【政策规定】

《中华人民共和国印花税法》(主席令第八十九号)(自2022年7月1日起施行)规定,第十三条 纳税人为单位的,应当向其机构所在地的主管税务机关申报缴纳印花税;纳税人为个人的,应当向应税凭证书立地或者纳税人居住地的主管税务机关申报缴纳印花税。

第十五条 印花税的纳税义务发生时间为纳税人书立应税凭证或者完成证券交易的当日。

证券交易印花税扣缴义务发生时间为证券交易完成的当日。

【建筑企业实务】

1.异地项目的合同(项目部签订的合同,项目部是印花税的纳税人)

(1)项目部在项目所在地办理了税务登记:在项目所在地(项目部主管税务机关)申报缴纳印花税。

(2)项目部在项目所在地未办理税务登记:回总公司机构所在地的主管税务机关申报缴纳印花税。

【备注】

项目部虽不具有独立的法人地位,但是只要有相关的授权可以签订合同(或者签订合同的相对方有理由相信项目部有代理权的,也是有效的合同),实践中以项目部名义对外签订合同的情况非常普遍。

2.异地项目的合同(总公司签订的合同,比如总承包合同):回总公司机构所在地的主管税务机关申报缴纳印花税。

3.2022年7月1日起施行

按照印花税纳税义务发生时间 “纳税人书立应税凭证或者完成证券交易的当日” 的规定,通俗的说,就是以合同的签署日期为准,即合同的签署日期2022年7月1日及以后。

如何计缴印花税?

一、计税依据

二、计算公式

按比例税率计算:应纳税额=计税金额×适用税率

按定额税率计算:应纳税额=凭证税率×单位税额

印花税该如何入账?

1.计提本月缴纳时(如果有减免的,直接按减免后实际金额计提)会计分录如下:

借:税金及附加

贷:应交税费-应交印花税

2.实际缴纳时,会计分录如下:

借:应交税费-应交印花税

贷:银行存款

注意:有些企业缴税金额小,也可以在直接缴纳时记账。

借:税金及附加

贷:银行存款

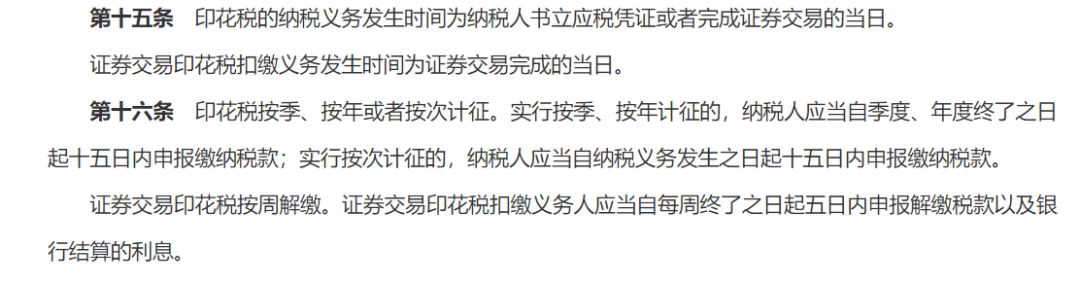

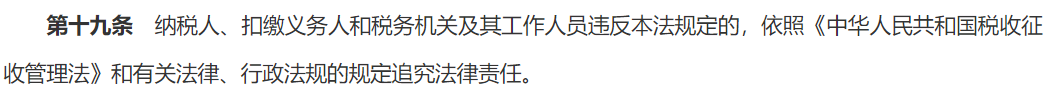

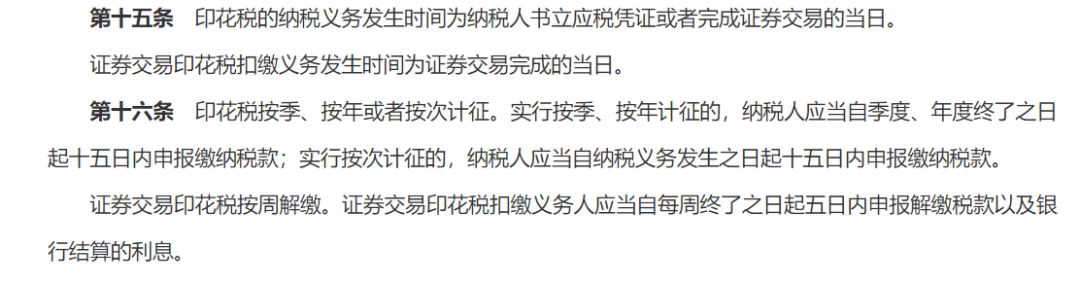

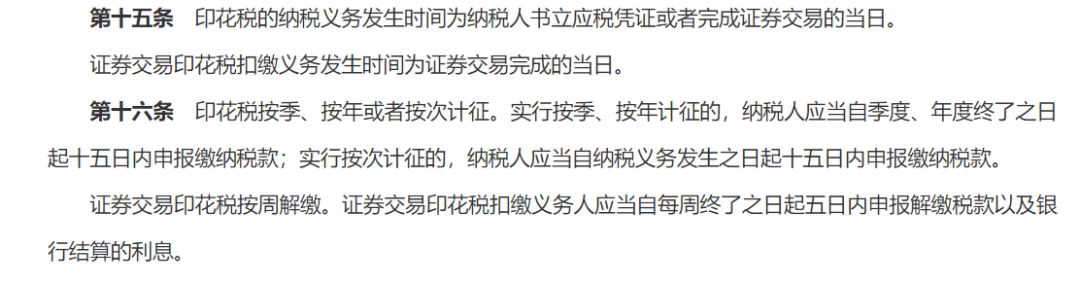

六 明确了纳税期限和纳税地点

《印花税暂行条例》对纳税期限和纳税地点的规定并不明确,印花税法明确了纳税时间和纳税地点。

七 取消了轻税重罚的做法,统一按征管法执行

《印花税暂行条例》有个传统就是轻税重罚:

印花税法取消该规定:

八 证券交易印花税被纳入法律规范

证券交易印花税被纳入征收范围,可消除开征证券交易税的担心。

九 规定了同一应税凭证多方所持计税金额

同一应税凭证有两方以上当事人书立的,按照各自涉及的金额分别计算应纳税额。原规定为“由各方就所执的一份各自全额贴花。”

十

明确减、免征印花税的范围

国务院对居民住房需求保障、企业改制重组、支持小型微型企业发展等情形可以规定减征或者免征印花税,报全国人民代表大会常务委员会备案。

以下8种凭证,免征印花税:

应税凭证的副本或者抄本;

依照法律规定应当予以免税的外国驻华使馆、领事馆和国际组织驻华代表机构为获得馆舍书立的应税凭证;

中国人民解放军、中国人民武装警察部队书立的应税凭证;

农民、家庭农场、农民专业合作社、农村集体经济组织、村民委员会购买农业生产资料或者销售农产品书立的买卖合同和农业保险合同;

无息或者贴息借款合同、国际金融组织向中国提供优惠贷款书立的借款合同;

财产所有权人将财产赠与政府、学校、社会福利机构、慈善组织书立的产权转移书据;

非营利性医疗卫生机构采购药品或者卫生材料书立的买卖合同;

个人与电子商务经营者订立的电子订单。

附:印花税税目税率表

注意这个实务细节!别缴错了税!

【政策规定】

《中华人民共和国印花税法》(主席令第八十九号)(自2022年7月1日起施行)规定,第十三条 纳税人为单位的,应当向其机构所在地的主管税务机关申报缴纳印花税;纳税人为个人的,应当向应税凭证书立地或者纳税人居住地的主管税务机关申报缴纳印花税。

第十五条 印花税的纳税义务发生时间为纳税人书立应税凭证或者完成证券交易的当日。

证券交易印花税扣缴义务发生时间为证券交易完成的当日。

【建筑企业实务】

1.异地项目的合同(项目部签订的合同,项目部是印花税的纳税人)

(1)项目部在项目所在地办理了税务登记:在项目所在地(项目部主管税务机关)申报缴纳印花税。

(2)项目部在项目所在地未办理税务登记:回总公司机构所在地的主管税务机关申报缴纳印花税。

【备注】

项目部虽不具有独立的法人地位,但是只要有相关的授权可以签订合同(或者签订合同的相对方有理由相信项目部有代理权的,也是有效的合同),实践中以项目部名义对外签订合同的情况非常普遍。

2.异地项目的合同(总公司签订的合同,比如总承包合同):回总公司机构所在地的主管税务机关申报缴纳印花税。

3.2022年7月1日起施行

按照印花税纳税义务发生时间 “纳税人书立应税凭证或者完成证券交易的当日” 的规定,通俗的说,就是以合同的签署日期为准,即合同的签署日期2022年7月1日及以后。

如何计缴印花税?

一、计税依据

二、计算公式

按比例税率计算:应纳税额=计税金额×适用税率

按定额税率计算:应纳税额=凭证税率×单位税额

印花税该如何入账?

1.计提本月缴纳时(如果有减免的,直接按减免后实际金额计提)会计分录如下:

借:税金及附加

贷:应交税费-应交印花税

2.实际缴纳时,会计分录如下:

借:应交税费-应交印花税

贷:银行存款

注意:有些企业缴税金额小,也可以在直接缴纳时记账。

借:税金及附加

贷:银行存款

注意:如果纳税人签订合同是含税价,未单独列明增值税的,则需按全额计缴印花税。

四 取消了尾数规定,直接按实际计算税额纳税

《印花税暂行条例》第三条规定∶应纳税额不足一角的,免纳印花税。应纳税额在一角以上的,其税额尾数不满五分的不计,满五分的按一角计算缴纳。印花税法取消了该规定。

也就是说,自2022年7月1日起,纳税人计算印花税时不用四舍五入了,以后你算出来多少就是多少,再也不用担心应缴与实缴的差异了。

五 新增了印花税扣缴义务人的规定

《印花税暂行条例》对于境外个人如何缴纳印花税,能否实行源泉扣缴,都没有规定。这次立法增加了此方面的规定:

六 明确了纳税期限和纳税地点

《印花税暂行条例》对纳税期限和纳税地点的规定并不明确,印花税法明确了纳税时间和纳税地点。

七 取消了轻税重罚的做法,统一按征管法执行

《印花税暂行条例》有个传统就是轻税重罚:

印花税法取消该规定:

八 证券交易印花税被纳入法律规范

证券交易印花税被纳入征收范围,可消除开征证券交易税的担心。

九 规定了同一应税凭证多方所持计税金额

同一应税凭证有两方以上当事人书立的,按照各自涉及的金额分别计算应纳税额。原规定为“由各方就所执的一份各自全额贴花。”

十

明确减、免征印花税的范围

国务院对居民住房需求保障、企业改制重组、支持小型微型企业发展等情形可以规定减征或者免征印花税,报全国人民代表大会常务委员会备案。

以下8种凭证,免征印花税:

应税凭证的副本或者抄本;

依照法律规定应当予以免税的外国驻华使馆、领事馆和国际组织驻华代表机构为获得馆舍书立的应税凭证;

中国人民解放军、中国人民武装警察部队书立的应税凭证;

农民、家庭农场、农民专业合作社、农村集体经济组织、村民委员会购买农业生产资料或者销售农产品书立的买卖合同和农业保险合同;

无息或者贴息借款合同、国际金融组织向中国提供优惠贷款书立的借款合同;

财产所有权人将财产赠与政府、学校、社会福利机构、慈善组织书立的产权转移书据;

非营利性医疗卫生机构采购药品或者卫生材料书立的买卖合同;

个人与电子商务经营者订立的电子订单。

附:印花税税目税率表

注意这个实务细节!别缴错了税!

【政策规定】

《中华人民共和国印花税法》(主席令第八十九号)(自2022年7月1日起施行)规定,第十三条 纳税人为单位的,应当向其机构所在地的主管税务机关申报缴纳印花税;纳税人为个人的,应当向应税凭证书立地或者纳税人居住地的主管税务机关申报缴纳印花税。

第十五条 印花税的纳税义务发生时间为纳税人书立应税凭证或者完成证券交易的当日。

证券交易印花税扣缴义务发生时间为证券交易完成的当日。

【建筑企业实务】

1.异地项目的合同(项目部签订的合同,项目部是印花税的纳税人)

(1)项目部在项目所在地办理了税务登记:在项目所在地(项目部主管税务机关)申报缴纳印花税。

(2)项目部在项目所在地未办理税务登记:回总公司机构所在地的主管税务机关申报缴纳印花税。

【备注】

项目部虽不具有独立的法人地位,但是只要有相关的授权可以签订合同(或者签订合同的相对方有理由相信项目部有代理权的,也是有效的合同),实践中以项目部名义对外签订合同的情况非常普遍。

2.异地项目的合同(总公司签订的合同,比如总承包合同):回总公司机构所在地的主管税务机关申报缴纳印花税。

3.2022年7月1日起施行

按照印花税纳税义务发生时间 “纳税人书立应税凭证或者完成证券交易的当日” 的规定,通俗的说,就是以合同的签署日期为准,即合同的签署日期2022年7月1日及以后。

如何计缴印花税?

一、计税依据

二、计算公式

按比例税率计算:应纳税额=计税金额×适用税率

按定额税率计算:应纳税额=凭证税率×单位税额

印花税该如何入账?

1.计提本月缴纳时(如果有减免的,直接按减免后实际金额计提)会计分录如下:

借:税金及附加

贷:应交税费-应交印花税

2.实际缴纳时,会计分录如下:

借:应交税费-应交印花税

贷:银行存款

注意:有些企业缴税金额小,也可以在直接缴纳时记账。

借:税金及附加

贷:银行存款

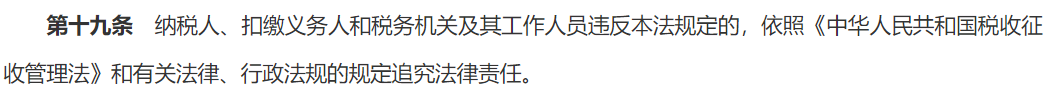

印花税法与《印花税暂行条例》相比,主要有10大变化:

一 缩减了征税范围

取消对权利、许可证照每件征收5元印花税的规定。

二 降低了税率

1.承揽合同、建设工程合同、运输合同印花税的税率从原先的万分之五降低为万分之三。

2.部分产权转移合同降低税率:商标权、著作权、专利权、专有技术使用权转让书据印花税税率从原先的万分之五降低为万分之三。

3.营业账簿印花税税率从原先按对“实收资本和资本公积合计”的万分之五降低为万分之二点五,将财税〔2018〕50号规定直接纳入立法。

三 明确增值税不作为计缴印花税依据

注意:如果纳税人签订合同是含税价,未单独列明增值税的,则需按全额计缴印花税。

四 取消了尾数规定,直接按实际计算税额纳税

《印花税暂行条例》第三条规定∶应纳税额不足一角的,免纳印花税。应纳税额在一角以上的,其税额尾数不满五分的不计,满五分的按一角计算缴纳。印花税法取消了该规定。

也就是说,自2022年7月1日起,纳税人计算印花税时不用四舍五入了,以后你算出来多少就是多少,再也不用担心应缴与实缴的差异了。

五 新增了印花税扣缴义务人的规定

《印花税暂行条例》对于境外个人如何缴纳印花税,能否实行源泉扣缴,都没有规定。这次立法增加了此方面的规定:

六 明确了纳税期限和纳税地点

《印花税暂行条例》对纳税期限和纳税地点的规定并不明确,印花税法明确了纳税时间和纳税地点。

七 取消了轻税重罚的做法,统一按征管法执行

《印花税暂行条例》有个传统就是轻税重罚:

印花税法取消该规定:

八 证券交易印花税被纳入法律规范

证券交易印花税被纳入征收范围,可消除开征证券交易税的担心。

九 规定了同一应税凭证多方所持计税金额

同一应税凭证有两方以上当事人书立的,按照各自涉及的金额分别计算应纳税额。原规定为“由各方就所执的一份各自全额贴花。”

十

明确减、免征印花税的范围

国务院对居民住房需求保障、企业改制重组、支持小型微型企业发展等情形可以规定减征或者免征印花税,报全国人民代表大会常务委员会备案。

以下8种凭证,免征印花税:

应税凭证的副本或者抄本;

依照法律规定应当予以免税的外国驻华使馆、领事馆和国际组织驻华代表机构为获得馆舍书立的应税凭证;

中国人民解放军、中国人民武装警察部队书立的应税凭证;

农民、家庭农场、农民专业合作社、农村集体经济组织、村民委员会购买农业生产资料或者销售农产品书立的买卖合同和农业保险合同;

无息或者贴息借款合同、国际金融组织向中国提供优惠贷款书立的借款合同;

财产所有权人将财产赠与政府、学校、社会福利机构、慈善组织书立的产权转移书据;

非营利性医疗卫生机构采购药品或者卫生材料书立的买卖合同;

个人与电子商务经营者订立的电子订单。

附:印花税税目税率表

注意这个实务细节!别缴错了税!

【政策规定】

《中华人民共和国印花税法》(主席令第八十九号)(自2022年7月1日起施行)规定,第十三条 纳税人为单位的,应当向其机构所在地的主管税务机关申报缴纳印花税;纳税人为个人的,应当向应税凭证书立地或者纳税人居住地的主管税务机关申报缴纳印花税。

第十五条 印花税的纳税义务发生时间为纳税人书立应税凭证或者完成证券交易的当日。

证券交易印花税扣缴义务发生时间为证券交易完成的当日。

【建筑企业实务】

1.异地项目的合同(项目部签订的合同,项目部是印花税的纳税人)

(1)项目部在项目所在地办理了税务登记:在项目所在地(项目部主管税务机关)申报缴纳印花税。

(2)项目部在项目所在地未办理税务登记:回总公司机构所在地的主管税务机关申报缴纳印花税。

【备注】

项目部虽不具有独立的法人地位,但是只要有相关的授权可以签订合同(或者签订合同的相对方有理由相信项目部有代理权的,也是有效的合同),实践中以项目部名义对外签订合同的情况非常普遍。

2.异地项目的合同(总公司签订的合同,比如总承包合同):回总公司机构所在地的主管税务机关申报缴纳印花税。

3.2022年7月1日起施行

按照印花税纳税义务发生时间 “纳税人书立应税凭证或者完成证券交易的当日” 的规定,通俗的说,就是以合同的签署日期为准,即合同的签署日期2022年7月1日及以后。

如何计缴印花税?

一、计税依据

二、计算公式

按比例税率计算:应纳税额=计税金额×适用税率

按定额税率计算:应纳税额=凭证税率×单位税额

印花税该如何入账?

1.计提本月缴纳时(如果有减免的,直接按减免后实际金额计提)会计分录如下:

借:税金及附加

贷:应交税费-应交印花税

2.实际缴纳时,会计分录如下:

借:应交税费-应交印花税

贷:银行存款

注意:有些企业缴税金额小,也可以在直接缴纳时记账。

借:税金及附加

贷:银行存款

印花税,10大变化!

7月1日起,开始执行

《中华人民共和国印花税法》将于2022年7月1日正式施行!

印花税法与《印花税暂行条例》相比,主要有10大变化:

一 缩减了征税范围

取消对权利、许可证照每件征收5元印花税的规定。

二 降低了税率

1.承揽合同、建设工程合同、运输合同印花税的税率从原先的万分之五降低为万分之三。

2.部分产权转移合同降低税率:商标权、著作权、专利权、专有技术使用权转让书据印花税税率从原先的万分之五降低为万分之三。

3.营业账簿印花税税率从原先按对“实收资本和资本公积合计”的万分之五降低为万分之二点五,将财税〔2018〕50号规定直接纳入立法。

三 明确增值税不作为计缴印花税依据

注意:如果纳税人签订合同是含税价,未单独列明增值税的,则需按全额计缴印花税。

四 取消了尾数规定,直接按实际计算税额纳税

《印花税暂行条例》第三条规定∶应纳税额不足一角的,免纳印花税。应纳税额在一角以上的,其税额尾数不满五分的不计,满五分的按一角计算缴纳。印花税法取消了该规定。

也就是说,自2022年7月1日起,纳税人计算印花税时不用四舍五入了,以后你算出来多少就是多少,再也不用担心应缴与实缴的差异了。

五 新增了印花税扣缴义务人的规定

《印花税暂行条例》对于境外个人如何缴纳印花税,能否实行源泉扣缴,都没有规定。这次立法增加了此方面的规定:

六 明确了纳税期限和纳税地点

《印花税暂行条例》对纳税期限和纳税地点的规定并不明确,印花税法明确了纳税时间和纳税地点。

七 取消了轻税重罚的做法,统一按征管法执行

《印花税暂行条例》有个传统就是轻税重罚:

印花税法取消该规定:

八 证券交易印花税被纳入法律规范

证券交易印花税被纳入征收范围,可消除开征证券交易税的担心。

九 规定了同一应税凭证多方所持计税金额

同一应税凭证有两方以上当事人书立的,按照各自涉及的金额分别计算应纳税额。原规定为“由各方就所执的一份各自全额贴花。”

十

明确减、免征印花税的范围

国务院对居民住房需求保障、企业改制重组、支持小型微型企业发展等情形可以规定减征或者免征印花税,报全国人民代表大会常务委员会备案。

以下8种凭证,免征印花税:

应税凭证的副本或者抄本;

依照法律规定应当予以免税的外国驻华使馆、领事馆和国际组织驻华代表机构为获得馆舍书立的应税凭证;

中国人民解放军、中国人民武装警察部队书立的应税凭证;

农民、家庭农场、农民专业合作社、农村集体经济组织、村民委员会购买农业生产资料或者销售农产品书立的买卖合同和农业保险合同;

无息或者贴息借款合同、国际金融组织向中国提供优惠贷款书立的借款合同;

财产所有权人将财产赠与政府、学校、社会福利机构、慈善组织书立的产权转移书据;

非营利性医疗卫生机构采购药品或者卫生材料书立的买卖合同;

个人与电子商务经营者订立的电子订单。

附:印花税税目税率表

注意这个实务细节!别缴错了税!

【政策规定】

《中华人民共和国印花税法》(主席令第八十九号)(自2022年7月1日起施行)规定,第十三条 纳税人为单位的,应当向其机构所在地的主管税务机关申报缴纳印花税;纳税人为个人的,应当向应税凭证书立地或者纳税人居住地的主管税务机关申报缴纳印花税。

第十五条 印花税的纳税义务发生时间为纳税人书立应税凭证或者完成证券交易的当日。

证券交易印花税扣缴义务发生时间为证券交易完成的当日。

【建筑企业实务】

1.异地项目的合同(项目部签订的合同,项目部是印花税的纳税人)

(1)项目部在项目所在地办理了税务登记:在项目所在地(项目部主管税务机关)申报缴纳印花税。

(2)项目部在项目所在地未办理税务登记:回总公司机构所在地的主管税务机关申报缴纳印花税。

【备注】

项目部虽不具有独立的法人地位,但是只要有相关的授权可以签订合同(或者签订合同的相对方有理由相信项目部有代理权的,也是有效的合同),实践中以项目部名义对外签订合同的情况非常普遍。

2.异地项目的合同(总公司签订的合同,比如总承包合同):回总公司机构所在地的主管税务机关申报缴纳印花税。

3.2022年7月1日起施行

按照印花税纳税义务发生时间 “纳税人书立应税凭证或者完成证券交易的当日” 的规定,通俗的说,就是以合同的签署日期为准,即合同的签署日期2022年7月1日及以后。

如何计缴印花税?

一、计税依据

二、计算公式

按比例税率计算:应纳税额=计税金额×适用税率

按定额税率计算:应纳税额=凭证税率×单位税额

印花税该如何入账?

1.计提本月缴纳时(如果有减免的,直接按减免后实际金额计提)会计分录如下:

借:税金及附加

贷:应交税费-应交印花税

2.实际缴纳时,会计分录如下:

借:应交税费-应交印花税

贷:银行存款

注意:有些企业缴税金额小,也可以在直接缴纳时记账。

借:税金及附加

贷:银行存款